Практически сразу же после недавнего выступления президента Казахстана с посланием к народу страны финрегулятор опубликовал данные о состоянии банковского сектора по итогам января-июля. Они наглядно подтверждают сложившиеся здесь негативные тренды, о которых говорилось в послании , сообщает 365info.kz.

Начнем с проблемы снижения кредитования реального сектора. Как отмечалось ранее, по итогам первого полугодия объем корпоративного кредитования снизился на 1,5%, в результате чего доля займов, выданных юридическим лицам в совокупном ссудном портфеле банковского сектора опустилась с 18,0% до 16,6%. Снизилась и доля займов, выданных малому и среднему бизнесу (сюда же относятся и индивидуальные предприниматели), — с 27,3% до 26,3%, хотя их объем увеличился с начала года на 6,6%.

К началу августа по данным аналитиков Агентства по регулированию и развитию финансового рынка объем банковских займов юридическим лицам уменьшился с начала года на 5,0% до 4 трлн. 136,3 млрд. тенге, в результате чего их доля в совокупном ссудном портфеле банковского сектора опустилась до 15,7%. Уменьшилась и доля займов МСБ (резидентам Казахстана) – до 25,8% при увеличении их объема с начала года на 6,5% до 6 трлн. 795,3 млрд. тенге. Совокупные кредиты субъектам бизнеса, включая индивидуальных предпринимателей, уменьшились за июль на 1,1% до 9 трлн. 919 млрд. тенге.

В АРРФР также отмечают значительное снижение за второй месяц лета займов крупному бизнесу на 3,0% до 3 трлн. 475 млрд. тенге, аргументируя это превышением объема погашения текущей задолженности над новыми выдачами (соответственно 612 млрд. тенге и 481 млрд. тенге). Примечательно, что снизились кредиты юридическим лицам как в национальной (на 1,6% до 6 трлн. 966 млрд. тенге), так и в иностранной валюте (2,2% до 1трлн. 649 млрд. тенге). В целом же в июле субъектам бизнеса было выдано новых займов на сумму 1 трлн. 73 млрд. тенге, а за январь-июль — 7 трлн. 908 млрд. тенге с приростом на 15,7% по сравнению с аналогичным прошлогодним периодом.

Займы малому, среднему и крупному бизнесу

Источник: Агентство РК по регулированию и развитию финансового рынка

Доля кредитования физических лиц в совокупном ссудном портфеле банковского сектора поднялась с 54,4% на начало текущего года до 56,6% к 1 августа, а в абсолютном выражении объем выданных им займов увеличился на 13,4% до 14 трлн. 945,4 млрд. тенге. При этом кредитование строительства и покупки жилья выросло за 7 месяцев на 5,6% до 5 трлн. 72,6 млрд. тенге (в том числе ипотечные займы – на 5,1% до 4 трлн. 874,7 млрд. тенге), тогда как по потребительским займам сложился прирост на 16,5% до 8 трлн. 954,9 млрд. тенге.

В июле кредитование населения прибавило 3,9% до 14 трлн. 939 млрд. тенге (без учета индивидуальных предпринимателей), при этом ипотечные займы уменьшились на 0,5%, тогда как потребительские займы увеличились на 5,9% до 8 трлн. 968 млрд. тенге. Выдачи новых кредитов физическим лицам составили за второй месяц лета 1 трлн. 703 млрд. тенге с приростом к июню на 21,6%, в том числе на потребительские цели — 1 трлн. 323 млрд. тенге (33,8%), ипотечное кредитование — 147 млрд. тенге со снижением на 6,0%.

Кредитование физических лиц

Источник: Агентство РК по регулированию и развитию финансового рынка

Хотя корпоративное кредитование снижалось, заемщикам оно обходилось в среднем дороже, чем ранее. По данным АРРФР в июле средневзвешенная ставка вознаграждения по тенговым кредитам, выданным небанковским юридическим лицам, поднялась до 19,4% с 19,0% в июне. Зато для физических лиц кредиты в национальной валюте заметно подешевели – июльское значение средневзвешенной ставки вознаграждения по ним опустилось до 16,8% с 19,8% в июне. Как пояснили в АРРФР, это произошло под влиянием увеличения доли займов, выданных в рассрочку. Получается, что вопреки установкам политического руководства страны банки стимулируют потребительское кредитование в ущерб корпоративному. Об этом четко было заявлено и в президентском послании: «…На фоне снижения кредитования реального сектора фокус деятельности банков сместился на предоставление потребительских займов. Это привело к нарастанию рисков для финансовой системы, а также чрезмерной закредитованности граждан. Принятое мною в 2019 году решение списать беззалоговые кредиты 500 тысячам граждан, а также вступивший в силу закон о банкротстве физических лиц снизили остроту вопроса. Но для кардинального исправления ситуации требуются новые системные меры». В качестве рецептов для выхода из этой ситуации предлагается ввести более выгодное пруденциальное и фискальное регулирование для кредитования бизнеса в сравнении с другими видами банковской деятельности, вовлечь в экономический оборот «замороженные» активы банков на общую сумму 2,3 трлн. тенге, активнее применять механизмы совместного и синдицированного кредитования, предоставлять гарантии государственных институтов развития банкам второго уровня при финансировании приоритетных проектов.

Средневзвешенные ставки по кредитам в тенге

Источник: Агентство РК по регулированию и развитию финансового рынка

Другой очевидный перекос отечественного банковского сектора, отмеченный в послании, — это аномальная сверхдоходность его деятельности, сложившаяся не в результате эффективной деятельности банков второго уровня, а главным образом под влиянием высокой базовой ставки Нацбанки. Дело дошло до того, что правительству и парламенту было дано поручение рассмотреть возможность более справедливого перераспределения банковской сверхприбыли с учетом интересов государства, включая отмену льготного налогообложения доходов от размещения ликвидности в государственных ценных бумагах (нотах).

Из данных АРРФР следует, что совокупный чистый доход банков второго уровня после уплаты подоходного налога достиг по итогам января-июля текущего года 1 трлн. 237,1 млрд. тенге. По сравнению с аналогичным прошлогодним периодом сложился рост в 1,8 раз, в абсолютном выражении – на 565,0 млрд. тенге. При этом расходы по выплате подоходного налога увеличились в гораздо меньшей степени – лишь на 35,0% до скромных 178,8 млрд. тенге.

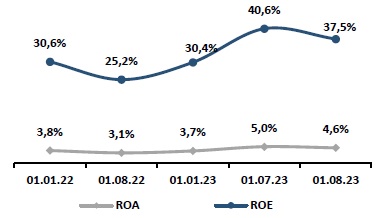

Значительно выросли и показатели доходности банковского сектора. Отношение чистого дохода до уплаты подоходного налога к собственному капиталу по балансу (ROE) поднялось за год с 25,21% до 37,46%, к совокупным активам (ROA) – с 3,10% до 4,62%. Отношение доходов, связанных с получением вознаграждения (интереса) к совокупным активам выросло с 9,49% до 11,32%, с получением вознаграждения (интереса) по кредитам к совокупному ссудному портфелю – с 13,54% до 14,78%. Чистая процентная маржа увеличилась с 5,49% до 6,20%, чистый процентный спрэд – с 4,36% до 4,75%.

Показатели доходности банков

Источник: Агентство РК по регулированию и развитию финансового рынка

Проблема высокой концентрации банковского бизнеса, о которой говорилось в послании, явственно проявляется и в сфере зарабатываемой банками прибыли. На два из них по итогам 7 месяцев приходится более половины (53,2%) этого показателя при том, что остальные участники рынка не смогли преодолеть здесь 100-миллиардную планку!

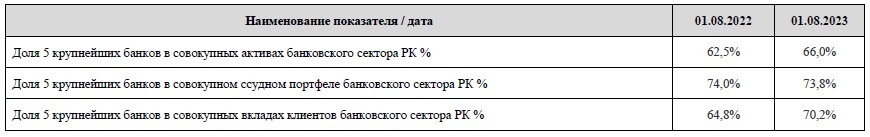

Высока концентрация и по другим ключевым показателям деятельности банков – совокупным активам, ссудному портфелю и вкладам клиентов. Поэтому вполне логичным выглядит поручение президента страны привлечь в Казахстан три надежных зарубежных банка для повышения конкуренции в банковском секторе.

Концентрация банковского сектора Казахстана

Источник: Агентство РК по регулированию и развитию финансового рынка

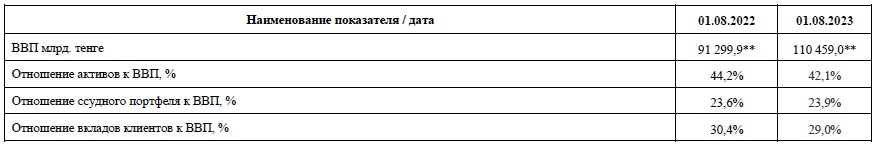

Хотя прибыль банков второго уровня растет быстрыми темпами, их роль в экономике страны явно стагнирует. К примеру, по сравнению с 1 августа прошлого года отношение совокупных активов банковского сектора к ВВП снизилось с 44,2% до 42,1%, а совокупных вкладов клиентов к ВВП – с 30,4% до 29,0%. Отношение же совокупного ссудного портфеля к ВВП увеличилось незначительно – с 23,6% до 23,9%.

Роль банковского сектора в экономике Казахстана

Источник: Агентство РК по регулированию и развитию финансового рынка

В заключение отметим еще одну проблему банковского сектора, не затронутую напрямую в президентском послании. Речь идет о продолжающемся снижении объема вкладов юридических лиц в банках. С начала текущего года по ним сложилось снижение на 5,0%, а их доля в депозитной базе снизилась с 46,4% до 43,5%. По данным АРРФР только в июле к июню объем депозитов юридических лиц снизился на 4,3%, что привело к общему сокращению депозитной базы банковского сектора на 1,6%, поскольку вклады населения выросли за второй месяц лета лишь на 0,7%. При этом тенговые депозиты корпоративных клиентов уменьшились на 3,2%, валютные – на 7,0%.

В итоге усилилась зависимость банковского сектора от вкладов населения, на которые приходится теперь 56,5% депозитной базы. Ситуация усугубляется еще и тем, что в ней на срочные вклады приходится 68,1%, на средства текущих счетов клиентов – 26,2%. Таким образом, основную часть этой базы составляют «короткие» деньги, тогда как реальный сектор экономики нуждается в «длинных» заемных средствах. А с учетом недавно появившейся информацию СМИ о том, что Нацбанк не планирует возобновлять действие программы защиты тенговых вкладов, предусматривавшую выплату компенсации по депозитам соотечественников в случае резкой девальвации тенге, стабильность депозитной базы банковского сектора в обозримом будущем представляется невысокой, как и ее способность в нынешнем виде предоставлять долгосрочные ресурсы для развития экономики.

Депозиты резидентов в депозитных организациях

Источник: Агентство РК по регулированию и развитию финансового рынка

Автор Тулеген Аскаров

Источник 365info.kz