Скрытый потенциал налога на добавленную стоимость в Казахстане, сообщает forbes.kz.

Фото:freepik.com

Проблема исполнения республиканского бюджета

Проблема собираемости налогов в республиканский бюджет всегда была на повестке дня. За первое полугодие 2024 года было собрано налогов только треть от плана, что явилось антирекордом за прошедшие 23 года. Даже во время мирового финансового кризиса и в ковидные годы исполнение плана в первом полугодии не было таким критически низким.

Правительство недавно внесло в Мажилис проект республиканского бюджета на 2025–2027 годы. Основным посылом данного проекта бюджета видится компенсация недостающих налоговых доходов за счет увеличение трансфертов из Национального фонда. Например, согласно проекту, трансферты будут увеличены даже с учетом ожидаемого роста добычи нефти в Тенгизе, Кашагане и Карачаганаке. Если гарантированный трансферт останется без изменений на уровне 2 трлн тенге, то целевой трансферт увеличен в два раза, до 3,25 трлн тенге.

Что не запрещено, то разрешено, или Дыры в бюджетном правиле

Уже сейчас очевиден диссонанс плана республиканского бюджета на 2025–2027 годы с транслируемой правительством контрциклической фискальной политикой, согласно которой при росте добычи нефти выше 90,5 млн тонн в год должно автоматически включаться ограничение на увеличение суммы трансферта из Нацфонда. Правда, в бюджетном правиле речь идет только о гарантированном трансферте, а о целевом — умалчивается. Но с точки зрения государственных финансов поступление средств из внебюджетных источников должно считаться трансфертом и должно регулироваться вне зависимости от того, какого он вида — гарантированный или целевой. Однако Концепцией госфинансов было определено, что речь в бюджетном правиле идет про гарантированный трансферт, тогда как целевой вообще не лимитируется. Подобная казуистика выглядит как манипулирование и подменяет экономические категории, не позволяя формировать строгую дисциплину расходов и правильно работать механизму сдерживания фискального доминирования. Вообще природа целевого трансферта спорна и оказывает демотивирующее воздействие на правительство в деле расширения налоговых поступлений в бюджет.

Увеличение трансфертов на перманентной основе несет под собой моральные издержки (растрачивание денег будущих поколений казахстанцев) и чисто финансовый вред, сокращая базу приращения будущего инвестиционного дохода. Очевидно, что трансферты осуществляются за счет накопительной части Нацфонда, а не за счет инвестиционного дохода.

Причины недоисполнения доходов республиканского бюджета

Многие связывают подобное удручающее исполнение республиканского бюджета в текущем году с замедлением экономической активности, оптимистичным планом по налоговым поступлениям, наличием множества налоговых преференций и, как всегда, слабым налоговым администрированием. Сложившаяся ситуация с государственными финансами говорит, что все эти причины в той или иной мере имеют место.

Замедление экономической активности прослеживается в виде снижения инвестиций в основной капитал, импорта инвестиционных товаров из России, темпов роста горнодобывающих отраслей, грузооборота всеми видами транспорта. Самое основное свидетельство замедления и ухудшения экономической активности — именно падение инвестиций в основной капитал. Поэтому замедление темпов роста экономики может еще больше усугубить состояние государственных финансов.

Также отмечается о завышенных плановых показателях на 2024 год. Прогнозирование параметров бюджета всегда отличается консервативным подходом. Как правило, налоговые доходы прогнозируются с возможностью скорректировать в последующем в сторону увеличения поступления, нежели с возможностью сокращения плана, так как за недоисполнение «ругают» больше, чем за перевыполнение. Самое основное в построении прогноза налогов — нахождение исходной базы. Для прямых налогов исходной базой расчета выступает конкретный актив, с чего взимается налог — доход физического или юридического лица, прогнозирование которого при прочих равных условиях дело не rocket science.

Для косвенных налогов прогнозирование сложнее в силу отсутствия прямой связи с базовым активом и трудностей поиска достойного прокси-показателя. Однако НДС всегда собирался в центральную казну (республиканский бюджет) в отличие от КПН, поэтому у прогнозистов должны быть наработанные практики и модели. Но пока прогнозирование у нас не слишком точное, особенно в отношении поступлений от НДС. Например, волатильность ежегодного исполнения по НДС почти в два раза больше волатильности исполнения плана по всем налоговым поступлениям.

Также тезис о завышенном плане по налогам на 2024 год нивелируется сравнением предыдущей динамики и плана. Так, план по налоговым поступлениям по сравнению с исполнением за 2023 год увеличился на 22%, в том числе по НДС на 29%. Если посмотреть средний темп ежегодного роста за крайние три года (2021–2023), то по налоговым поступлениям он составил 32,5%, по НДС — 32%.

Касательно налоговых преференций, то про них много говорилось и говорится, но необходимо понимать, что пока мы нацелены на индустриализацию и развитие внутреннего производства, подобные меры государственной поддержки будут присутствовать на рынке. Мы развивающаяся страна, для которой необходимы инструменты протекционизма для поддержания внутреннего производства, особенно в неторгуемых аграрных и обрабатывающих отраслях. Данные отрасли в большей степени являются трудоемкими и решают задачи занятости населения. Вопрос дискуссионный, но если у полисимейкеров возобладает позиция теории относительных конкурентных преимуществ над либерализмом, то будут отвергнуты протекционистские меры в отношении этих секторов, что приведет к высвобождению значительных фискальных ресурсов. Сама оценка объема предоставленных льгот и преференций экономике со стороны республиканского бюджета является предметом споров и спекуляций из-за отсутствия качественной межведомственной координации и учета со стороны ответственных госорганов. Например, согласно отчету Высшей аудиторской палаты за 2022-й, за период 2018–2020 годов сообщалось о 277 налоговых льготах, потери по которым за составили 12 931,1 млрд тенге. При этом в ходе аудита КГД МФ выявлено налоговых льгот за этот же период в размере 17 341,1 млрд тенге. А еще аудит выявил 64 налоговые льготы, которые не учитывались МНЭ и КГД МФ. С их учетом расхождение по потерям бюджета за четыре года составило 9 564,1 млрд тенге, или практически 3,2 трлн тенге ежегодно недополучал бюджет из-за льгот.

Есть ли решение проблемы недоисполнения доходов?

Необходимо признать, что мы не имеем всей картины по результативности и эффективности созданных преференциальные режимов в рамках государственных программ и свободных экономических зон. Видится, что для пополнения налоговых доходов республиканского бюджета необходимо провести ревизию многих преференциальных режимов, а также перманентно вести работу по улучшению налогового администрирования.

Для этого необходимо оценить эффективность текущего налогового администрирования через объективные расчеты, показывающие выпадающие объемы налогов (или налоговых уклонений) из-за коррупции, значительности теневого бизнеса в отдельных секторах экономики и, конечно, из-за наличия разных необоснованных или чрезмерных налоговых льгот и преференций, а также лазеек и схем, узаконенных в рамках действующих законодательных актов и способствующих уклонению от уплаты налогов в бюджет. Объективно оценив масштабы потерь бюджета в рамках действующих ставок, мы можем более осознанно говорить, стоит ли повышать ставку НДС или же лучше заняться улучшением качества администрирования НДС. Наши коллеги писали об этом четыре года назад, но пока ничего не поменялось.

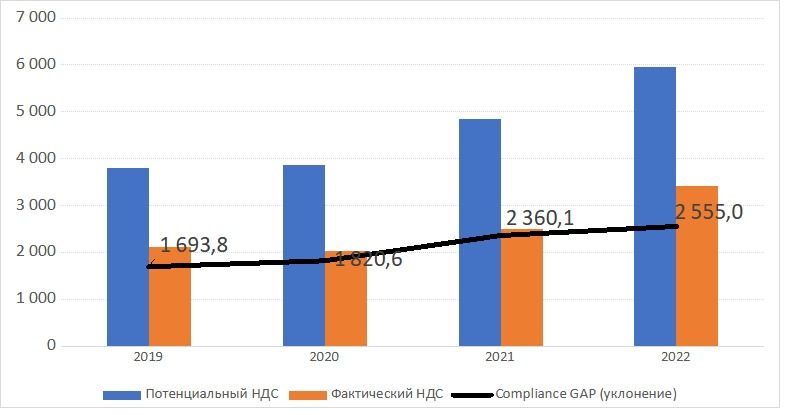

С использованием модели МВФ Revenue-Administration Gap Model (RA-GAP) была проведена оценка потенциальных поступлений НДС с использованием данных межотраслевого баланса. На базе таблицы «Ресурсы-Использование» за 2019–2022 годы был рассчитан потенциальный объем поступлений НДС, и его сравнили с фактическими данными поступлений в государственный бюджет. Полученный по итогам сравнения налоговый разрыв (Tax Gap) между потенциальным и фактическим НДС Казахстана трактуется в качестве недополученного государством объема НДС в виде незаконного уклонения от уплаты НДС.

Существует два вида потенциального НДС: 1) в рамках комплексной политики (VAT under Comprehensive Policy) и 2) в рамках текущей политики. Показатель потенциального ВВП в рамках комплексной политики — величина, показывающая объем НДС, который можно было бы получить, если бы все сектора экономики облагались по единой ставке НДС и без НДС, относимого в зачет. Данный потенциальный НДС является теоретическим максимумом, поскольку указанного объема НДС на практике не удастся достичь в силу объективных причин наличия секторов экономики, необлагаемых НДС, преференций по импорту согласно международным договоренностям и т. п. В рамках текущего анализа расчет потенциального НДС при комплексной политике не является в целом информативным. Потенциальный НДС в рамках текущей политики — тот объем НДС, который должно получить государство с учетом существующей в стране налоговой политики (с учетом существующих налоговых преференций по НДС, 0% ставке НДС для отдельных видов оборота и др.). Он более информативный и практичный, чем потенциальный НДС в рамках комплексной политики.

Разница между полученным потенциальным НДС в рамках текущей политики и фактически оплаченными объемами НДС предприятиями (отчет о финансового-хозяйственной деятельности предприятий, БНС АСПИР РК) и есть разрыв, показывающий объем уклонения от НДС (Compliance Gap). Этот объем НДС государство недополучает, согласно терминологии МВФ. Согласно полученным расчетам, данный разрыв с 2019 по 2022 год постоянно рос. При этом основной вклад в разрыв уклонения, где в том числе допускается разрыв из-за наличия налоговых льгот, приходится на такие отрасли, как обрабатывающая промышленность, сельское, лесное и рыбное хозяйство, транспорт и складирование, а также операции с недвижимым имуществом.

Динамика потенциального НДС в рамках текущей политики, фактического НДС и уклонение от НДС (млрд тенге)

Источник: расчеты авторов и БНС АСПИР РК

В 2022 году разрыв от уклонения составил 2,5 трлн тенге, он указывает на существенные возможности наращивания налоговых поступлений в бюджет от этого вида налога. Всё же необходимо учитывать и возможные погрешности от подобных расчетов в связи с качеством статистических данных по ресурсам и использованию, а также в связи со сложностью учета всех налоговых преференций по НДС.

Тем не менее видится возможность пополнения налоговых поступлений бюджета как минимум от совершенствования системы администрирования НДС, причем даже без необходимости увеличения самой ставки НДС.

Вдобавок необходимо констатировать, что решением проблем пополнения доходной части в планируемом республиканском бюджете на 2025–2027 годы могло бы стать использование внутренних резервов, даже без изменения Налогового кодекса и продолжения практики постоянного авансирования сумм налогов крупными компаниями. Широко говорится про скрытые резервы, расширение налогооблагаемой базы, улучшение налогового администрирования. Можно было бы даже всё же увеличить ставки по НДС, к изменению чего рынок был готов с прошлого года, когда прежнее правительство предложило новую ставку в 16%. Однако в итоге нынешнее правительство пошло по иному пути. И вопрос исполнения доходов бюджета всё также на повестке.

Авторы Жаныбек Айгазин, Галымжан Айтказин