Изнурительная борьба с инфляцией продолжается. Центробанки многих стран стремительно повышают процентные ставки, чем подталкивают глобальную экономику к рецессии , сообщает psm7.com.

Замедление темпов экономического роста, спад производства, который характеризируется нулевым ростом валового национального продукта (стагнация), — это и есть рецессия, которая близится к мировой экономике с огромным темпом.

В частности, ее приближение провоцирует политика центральных банков, в том числе США (Федеральная резервная система — ФРС), которые всеми средствами пытаются остановить худшую за четыре десятилетия инфляцию, повышая процентные ставки.

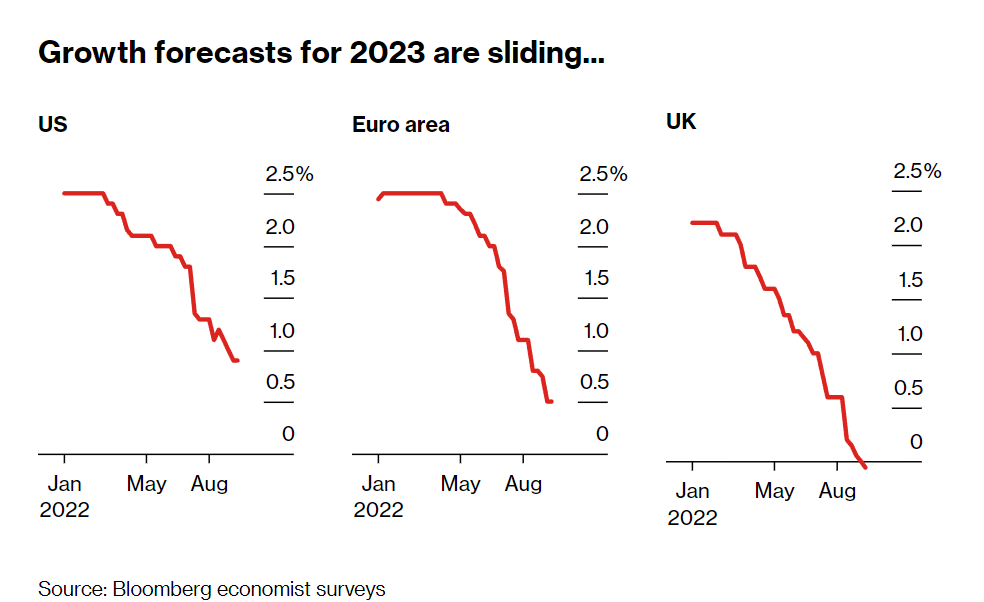

Чтобы оценить всю плачевность ситуации, стоит взглянуть на прогнозы экономического роста на 2023 год:

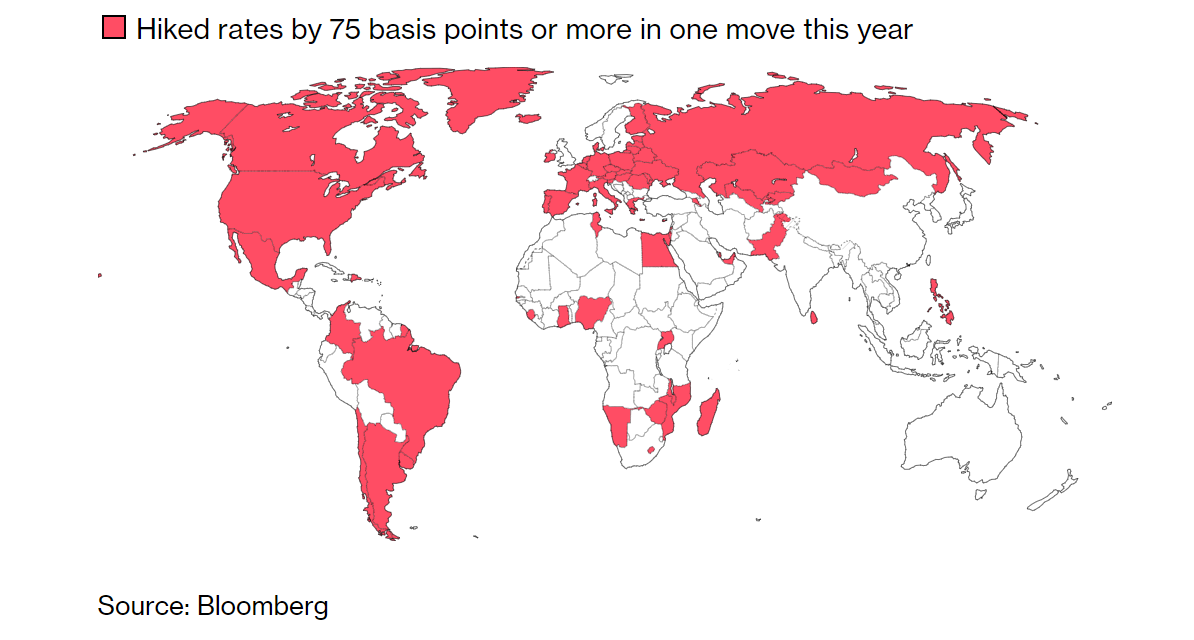

По состоянию на сентябрь 2022 г. около 90 центральных банков повысили процентные ставки в этом году, и половина из них поднялась как минимум на 75 базисных пунктов (б.п.) за один раз. Многие делали это не один раз, участвуя в том, что главный экономист Bank of America Corp. Итан Харрис называет «соревнованием, кто сможет идти быстрее».

Результатом стало самое масштабное ужесточение денежно-кредитной политики за 15 лет — решительный отход от эры дешевых денег, начавшийся с финансового кризиса 2008 года, который многие экономисты и инвесторы стали рассматривать как новую норму. По данным JPMorgan Chase & Co., в текущем квартале произойдет самое большое повышение ставок со стороны крупных центральных банков с 1980 года, и оно не остановится на достигнутом.

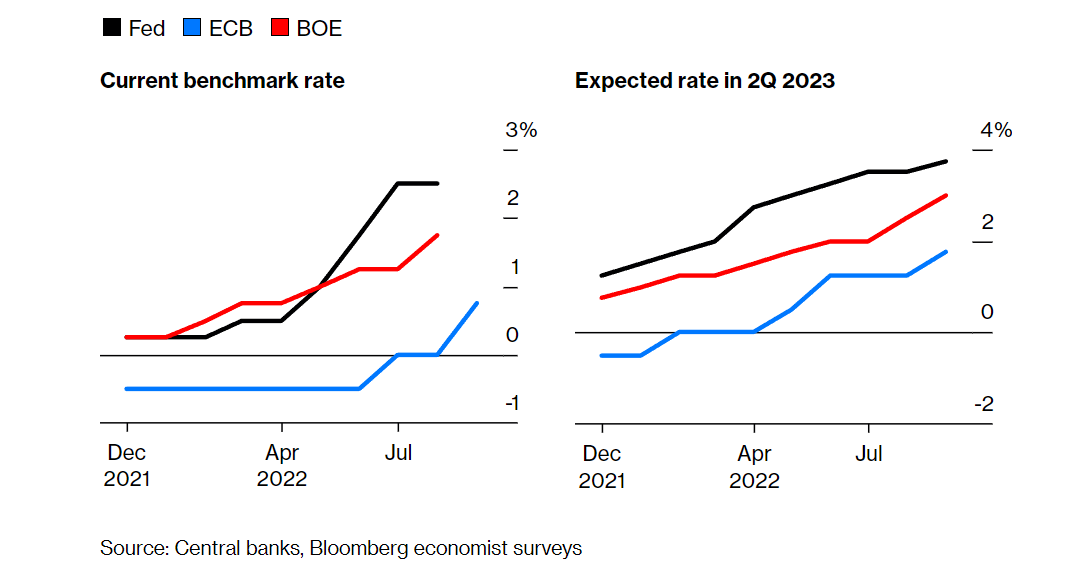

Ожидаемое повышение процентных ставок

Только на этой неделе ФРС собирается повысить свою ключевую ставку на 75 б.п. (в третий раз), при этом некоторые призывают к «полному залпу процентных пунктов» после того, как инфляция в США снова превысила 8% в августе. Прогнозируется, что Банк Англии повысит свой контрольный показатель на 50 базисных пунктов, а также ожидается повышение в Индонезии, Норвегии, Филиппинах, Швеции и Швейцарии, среди прочих.

Текущий и ожидаемый показатель базовых ставок:

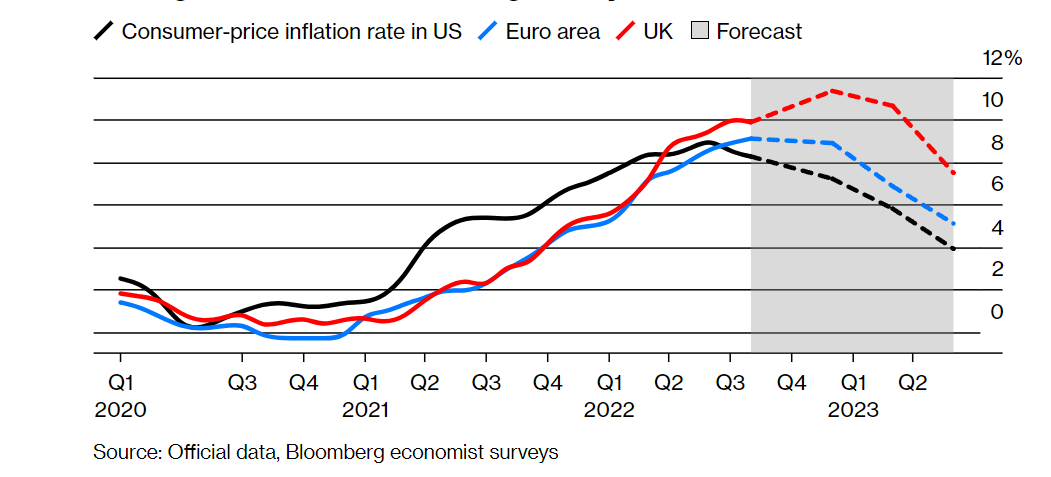

Все чаще политики начинают с унынием выражать свое мнение, публично признавая, что чем выше они повышают ставки для подавления инфляции, тем больше риск того, что они нанесут ущерб экономическому росту и занятости.

Председатель ФРС Джером Пауэлл заявил в прошлом месяце, что его кампания по сдерживанию цен «принесет некоторую боль домашним хозяйствам и предприятиям».

Член исполнительного совета Европейского центрального банка Изабель Шнабель также начала говорить о «коэффициенте жертв» (жаргон для обозначения потерь производства, необходимых для контроля над инфляцией). Банк Англии даже предсказывает, что рецессия в Великобритании начнется к концу этого года и может продлиться до 2024 года.

Нет сомнений, что «монетарная медицина» нанесет вред. Вопрос в том, насколько сильно? Аналитики BlackRock Inc. считают, что возвращение инфляции к целевому уровню ФРС в 2% будет означать глубокую рецессию и увеличение числа безработных на 3 миллиона человек, а достижение целевого уровня ЕЦБ потребует еще большего сокращения.

Неопределенность усугубляется еще и тем, что повышение ставок не успевает сразу повлиять на экономику, а также тем, что сегодняшняя инфляция во многом обусловлена энергетическими и другими потрясениями в сфере поставок, которые центральные банкиры не могут контролировать.

Более плачевные, чем ожидалось, данные по инфляции в США за август, опубликованные на прошлой неделе, привели фондовый рынок к самому крутому падению за более чем два года (из-за ставок на ужесточение политики ФРС). Управляющий хедж-фондом-миллиардером Рэй Далио видит перспективу падения фондовых рынков более чем на 20%, поскольку ставки продолжают расти.

Как смотрят на ситуацию сами центробанки

Центробанки предпочли бы, чтобы их экономики продолжали развиваться. В какой-то момент они могут ослабить свою агрессивную политику, чтобы попытаться обеспечить это. Но их первоочередная задача сейчас — избежать повторения ошибки 1970-х годов, когда их предшественники преждевременно ослабили кредитные ставки в ответ на замедление экономики, не взяв сначала инфляцию под контроль.

Эта озабоченность является аргументом в пользу решительного повышения ставок, поскольку если позволить инфляции затянуться, то это чревато более серьезными экономическими проблемами в долгосрочной перспективе.

Анна Вонг, главный экономист по США в Bloomberg Economics, считает, что ФРС в конечном итоге придется поднять базовую ставку до 5%, что вдвое выше сегодняшнего уровня — доза дальнейшего ужесточения, которая может стоить экономике 3,5 млн рабочих мест и нанести еще больший удар по уже побитым рынкам.

Вероятно, центробанки также подталкивает мысль о том, что они уже находятся под ударом за неправильную оценку ценового давления времен пандемии, равносильно, как и то, что РФ вторглась в Украину.

Более 40 центральных банков повысили процентные ставки как минимум на три четверти процентного пункта за один раз с начала 2022 года.

Повышение ставок на 75 б.п. и более за один шаг в этом году:

Председатель ФРС Джером Пауэлл провел большую часть 2021 года, описывая инфляционный шок как «временный», и в этом году он и его коллеги предсказали, что процентные ставки должны будут повыситься всего на 75 базисных пунктов в 2022 году. ФРС уже повысила в три раза больше.

В ноябре прошлого года президент ЕЦБ Кристин Лагард заявила, что повышение ставок в еврозоне в 2022 году маловероятно, но в этом месяце она подняла их на 75 б.п. и рассматривает возможность повторения в октябре.

Эти действия приводят к тому, что у политиков многое поставлено на карту в борьбе за победу над инфляцией.

«Доверие — это все для центральных банков, и оно было подорвано из-за того, что они неправильно оценили транзитную инфляцию. Восстановление доверия является их главным приоритетом, даже если это означает ужесточение мер в условиях рецессии — таков урок 1970-х годов». Роб Суббараман- главный экономист Nomura Holdings Inc.

Это требует времени

В знак того, что инвесторы ожидают рецессии в США, доходность краткосрочных казначейских бумаг в стране выросла выше их долгосрочных аналогов на наибольшую величину в этом столетии, при этом некоторые трейдеры облигациями делают ставку на то, что ФРС придется смягчить политику на более поздних этапах в 2023 году. Между тем, индекс S&P 500 движется к своим самым большим годовым потерям с 2008 года.

Опрос управляющих фондами, проведенный BofA в этом месяце, показал, что ожидания глобального роста были близки к историческим минимумам.

Одна из причин этого беспокойства заключается в том, что денежно-кредитная (монетарная) политика работает с запаздыванием. Сначала она ослабляет финансовые рынки, затем экономику и, наконец, инфляцию. Поэтому повторное резкое повышение ставок становится опасным.

«Чтобы снизить инфляцию, требуется время. Если вы начнете говорить о том, чтобы ориентироваться только на текущую инфляцию в качестве основного показателя, вы опоздаете».- Итан Харрис эксперт BofA

Харрис считает, что в четвертом квартале Великобритания и еврозона впадут в рецессию, поскольку резкий рост цен на энергоносители скажется на экономике этой зимой, и ожидает спада в США в следующем году.

Экономика США, и особенно рынок труда, до сих пор демонстрировали невероятную устойчивость. Но экономисты говорят, что это просто означает, что ФРС придется прилагать гораздо больше усилий, чтобы охладить требования.

«Инфляция и рынок труда оказались более устойчивыми к повышению ставок, чем предполагала ФРС. Поэтому сейчас им необходимо повысить ставки еще больше».- Дональд Кон бывший вице-председатель ФРС

До недавнего времени казалось, что центральным банкам нет смысла ужесточать политику. Инфляция была очень высокой, рынки труда были сильными, а процентные ставки находились на минимальных уровнях.

Но компромиссы становятся все сложнее, поскольку высокие ставки начинают отнимать силы у экономик, уже страдающих от последствий затянувшейся пандемии и военной агрессии РФ против Украины.

Стоимость заимствований во многих странах, включая США, превращается из стимулирующей в ограничивающую. Растущий доллар наносит ущерб развивающимся рынкам с долгами. Резкое сокращение поставок российского природного газа повышает риск стагфляции в Европе, поскольку цены растут, а рецессия надвигается.

Расчеты политиков относительно борьбы с инфляцией

Политики по-прежнему выражают надежду, что им удастся замедлить инфляцию, не подорвав полностью экономический рост, и что в конечном итоге им удастся обуздать ужесточение — но не сейчас.

«В какой-то момент нужно подумать о золотой середине, — сказала президент ФРС Кливленда Лоретта Местер во время веб-трансляции MNI. — Но это не является предметом рассмотрения в данный момент. Это вопрос будущего».

Единодушное внимание к снижению инфляции увеличивает шансы того, что ФРС и другие центральные банки переусердствуют и обрушат свои экономики.

Профессор Дартмутского колледжа Дэвид Бланчфлауэр, бывший политический деятель Банка Англии, обвиняет американских банкиров в «групповом мышлении» и утверждает, что они идут по пути уничтожения слабеющей экономики для борьбы с инфляцией, которая уже рассеивается.

Центральные банки всего мира действуют в одном направлении, и это усиливает опасность, говорит Морис Обстфельд, бывший главный экономист Международного валютного фонда, старший научный сотрудник Института международной экономики Петерсона

По его словам, такая политика центробанков имеет взаиморазрушающий эффект. В частности, они эффективно участвуют в конкурентном повышении курса своих валют и, таким образом, экспортируют инфляцию за рубеж.

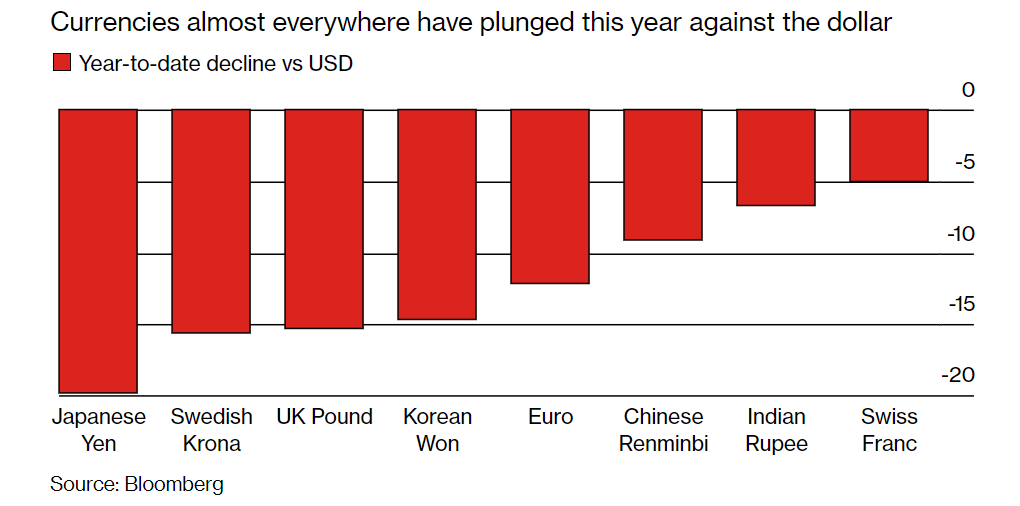

Все валюты падают

Валюты почти везде упали в этом году по отношению к доллару:

С 1980 года темпы роста мировой экономики составляли в среднем 3,4%. Прямо сейчас, когда ужесточение денежно-кредитной политики усугубляет проблемы, связанные с COVID-19 и войной в центре Европы, Обстфельд видит риск того, что они могут замедлиться «где-то до 1%».

Бывший управляющий ФРС Кевин Уорш, ныне приглашенный научный сотрудник Института Гувера, говорит: «У нас есть все задатки для глобальной рецессии».

Источник psm7.com