О том, как прошло очередное заседание клуба экспертов при Нацбанке, рассказывает экономист Алмас Чукин, сообщает Forbes.kz. С прошлого заседания прошло полтора месяца, и такое впечатление, что в финансах, как в природе, сменился сезон. Всё выглядит совсем по-другому, нежели полтора месяца назад.

Возьму на себя смелость пованговать, что тенденция на укрепление тенге - не колебание рынка, а устойчивый тренд и, скорее всего валюта выйдет на уровень 290-310 тенге за доллар в среднем по году.

Теперь аргументы и сомнения по порядку.

– Главный аргумент, конечно, это относительно успешное принятие решения и пока умеренно успешное исполнение решения о сокращении добычи странами ОПЕК и присоединившейся к ним Россией и другими не-ОПЕКами. (Вспоминается старая шутка: Казахстан вступит в ОПЕК, когда ОПЕК вступит в «Бобек».) Мне представляется, что нефть будет колебаться в коридоре $45-55 за баррель, и это достаточно комфортно для Казахстана и почти хорошо для России.

– Второй, не менее важный фактор: относительно жёсткая монетарная политика Астаны. Кроме заявленных расходов по «Нурлы Жол» и 20%-ного повышения пенсий и пособий, вроде ничего в дополнение к скромному бюджету не было выпущено.

– Ну, и последний аргумент. Реальные доходы населения упали, накопления не растут и, следовательно, спрос на «валютные» вещи типа отпусков за границей, автомобилей и прочих импортных продуктов резко снизился. Соответственно, и спрос на доллары упал.

Таким образом, получается следующее уравнение – долларов будет поступать больше, а дополнительных тенге в экономике появится не очень много, значит, баланс должен сместиться в пользу ревальвации или повышения цены тенге в долларах.

Помимо этих основных рычагов формирования курса есть и разовые непостоянные обстоятельства.

– Первое, безусловно, это вливание «амнистиционных» долларов. Смягчение условий амнистии в прошлом году привело к тому, что за последние полгода граждане легализовали денежных средств на 4,1 трлн тенге в эквиваленте, из которых 1,9 трлн тенге остались на счетах в банках, а 2,2 трлн тенге были сняты наличными или переведены. А это ни много, ни мало $12.5 млрд. Для сравнения: в ЕНПФ всего за всё это время накопилось 6,7 трлн тенге.

– Вторым по важности является объявленная Дональдом Трампом позиция по стоимости доллара. Он считает валюту США переоценённой и высказывается в том смысле, что для стимулирования экспорта и повышения конкурентоспособности американских товаров неплохо бы поработать над ослаблением обменного курса к другим валютам.

– В-третьих, темпы роста экономик первого мира растут, особенно хорошо идут дела у США, а это вызывает рост цен на металлы и другие сырьевые товары, что тоже повысит валютные доходы Казахстана.

Основным контрфактором, безусловно, является полная и безнадёжная импортозависимость страны (70% потребительской корзины и по промышленным изделиям, а по отдельным группам товаров и 100%. Единственное исключение – стройматериалы). Стоит экономике ожить в любом секторе, это вызывает прямое увеличение импорта. Цены на сырьевой экспорт сильно двигаются вверх и вниз, а цены на импортные товары практически стабильны, и поэтому периодически возникают очень неприятные «ножницы» – сальдо «экспорт минус импорт» резко снижается.

Другая потенциально опасная угроза – это квазисуверенные долги. Большинство нацкомпаний «загрузились» в тучные годы валютными кредитами и теперь с трудом их обслуживают. В случае чего государству придётся их «спасать», но эта процедура, скорее всего, будет за счёт средств Нацфонда, нежели операций на внутреннем рынке валюты.

К счастью, Олимпиаду-2022 нам проводить не дали, и после Универсиады и ЭКСПО больших валютных затрат на ближайшем горизонте не предвидится.

Ну, и про встречу и про проблемы.

В целом реально интересно, по-человечески приятно общаться с командой Нацбанка. То, что обещали – потихоньку исполняют. Инфляцию по итогам года до 8,5% прижали. Кривую доходности выстраивают, если ещё и Минфин подключится, может, наконец она и появится. Банковская система не просела, и то хорошо.

Достижения, может, и скромные, но с такой экономикой о лучшем и мечтать трудно.

Но обменный курс вызывает большие вопросы. На поверхностный взгляд, всё замечательно, год прошли стабильно. Но какой ценой? И сколько этот вид рыночного «плавания» тенге может продолжаться?

На мой взгляд, (вполне возможно, ошибочный), назревает большой монетарный перекос, и куётся новая большая беда. Помнится, народ требовал девальвацию, и её с большим опозданием всё же провели. Теперь пора уже руль резко поворачивать в другую сторону.

Синдром шокового падения курса тенге к доллару 2015 года может сыграть злую шутку. И начальство, и народ опасаются очередной девальвации. На самом деле, опять же, на мой взгляд, надо спокойно ревальвацией заниматься.

Нефть подорожала на 90%, рубль за год подорожал почти на 30%, в то время как тенге – только на 7%. Понятно, что рубль в силу развитого рынка ценных бумаг в России подвержен более быстрым изменениям из-за наплыва спекулятивного капитала, но вообще отрывы от рубля обычно для тенге плохо кончаются.

Вообще удивительная картина. Первую треть года Нацбанк скупает доллары миллиардами. Потом летом чуть продаёт. А последние четыре (!) месяца регулятора на валютном рынке нет! Одни нулевые сальдо. Это, конечно, не значит, что они не торговали, но разница покупок и продаж равна нулю.

Казалось бы, надо радоваться, рынок сам собой волшебно сбалансировался и обходится без Нацбанка. Но всё не так просто. Бездействие – в экономике такое же мощное оружие, как и любое действие. По идее, ввиду явного наплыва долларов, Нацбанк должен был пополнять ЗВР, осуществляя скупку в разумных пределах, и давая курсу тенге укрепиться.

Но поскольку весь прошлый год регулятор был занят борьбой с инфляцией, он скупал тенге с рынка, «осушал» море ликвидности, и поэтому покупать доллары и пополнять рынок тенге совсем не входило в их планы.

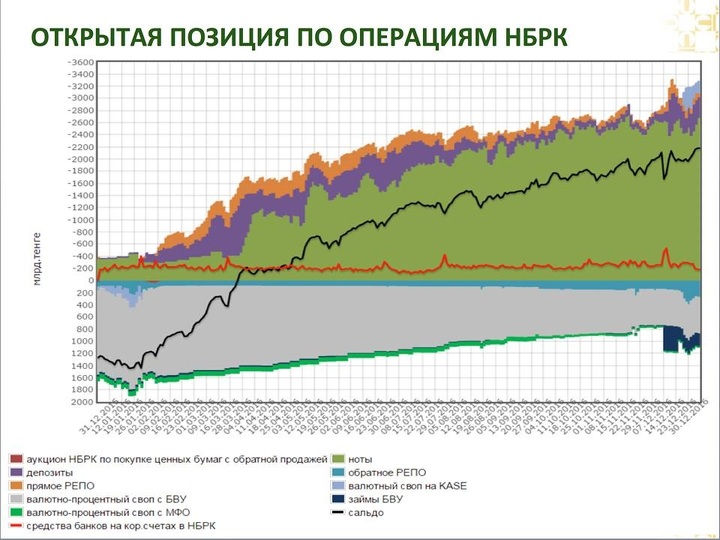

Ещё более живописная картина для глаза специалиста.

Во-первых, впечатляет гора собранных Нацбанком с рынка тенге, почти 3 трлн тенге. Это, для сравнения, без малого 10% ВВП страны. Выданных денег (в которых сидят и свопы к погашению) – 800 млрд тенге. Таким образом, НБ убрал с рынка 2,2 трлн тенге в сухом остатке. Долго это продолжаться не может, и от такого богатства надо постепенно избавляться.

Во-вторых, на графике появились две интересные новые краски. Синий квадратик снизу в декабре с сужением – 400 млрд тенге – это срочный заем Казкому. А серая шапка вверху над остальными цветами – это зачистка обязательств Казинвестбанка.

Реальная жизнь в обменниках или на рынке наличности. В феврале, как и долгие годы раньше, долларов купили на $270 млн. больше чем продали, но в июне баланс выровнялся, а далее все месяцы продавали больше, нежели покупали (см. к примеру, октябрь). Такой картины, как в 2016, не было никогда. Произошёл полный переворот в ситуации: население перешло в течение года от скупки долларов к их продаже в месячном объёме в среднем на полмиллиарда долларов!

Вместо заключения

Видимо, наступает момент, когда уже нет смысла искусственно сдерживать тренд тенге к укреплению. Возможно, пора постепенно уходить от политики сжимания денежной массы через скупку тенге и поддержание высокой ставки рефинансирования. Ведь укрепление курса тенге к доллару – это повышение его покупательной способности и, следовательно, в результате снижение инфляции.

Потребительские цены в Казахстане почти на 70% зависят от импорта, а внутри этого импорта почти половина – это импорт из России. Дорогой тенге позволит Нацбанку добиться цели инфляционного таргетирования, а на простом языке – ограничения роста цен, может быть, даже быстрее, чем другие меры.

Ситуация с отскоком рубля с 70-80 на 60 за доллар, на мой взгляд, показывает, что с перепуга после долгих лет фиксированного курса тенге «улетел» слишком высоко (или «упал» слишком низко, смотря откуда смотреть) и по всем признакам должен быть переоценён на других уровнях.

Источник: Forbes Kazakhstan