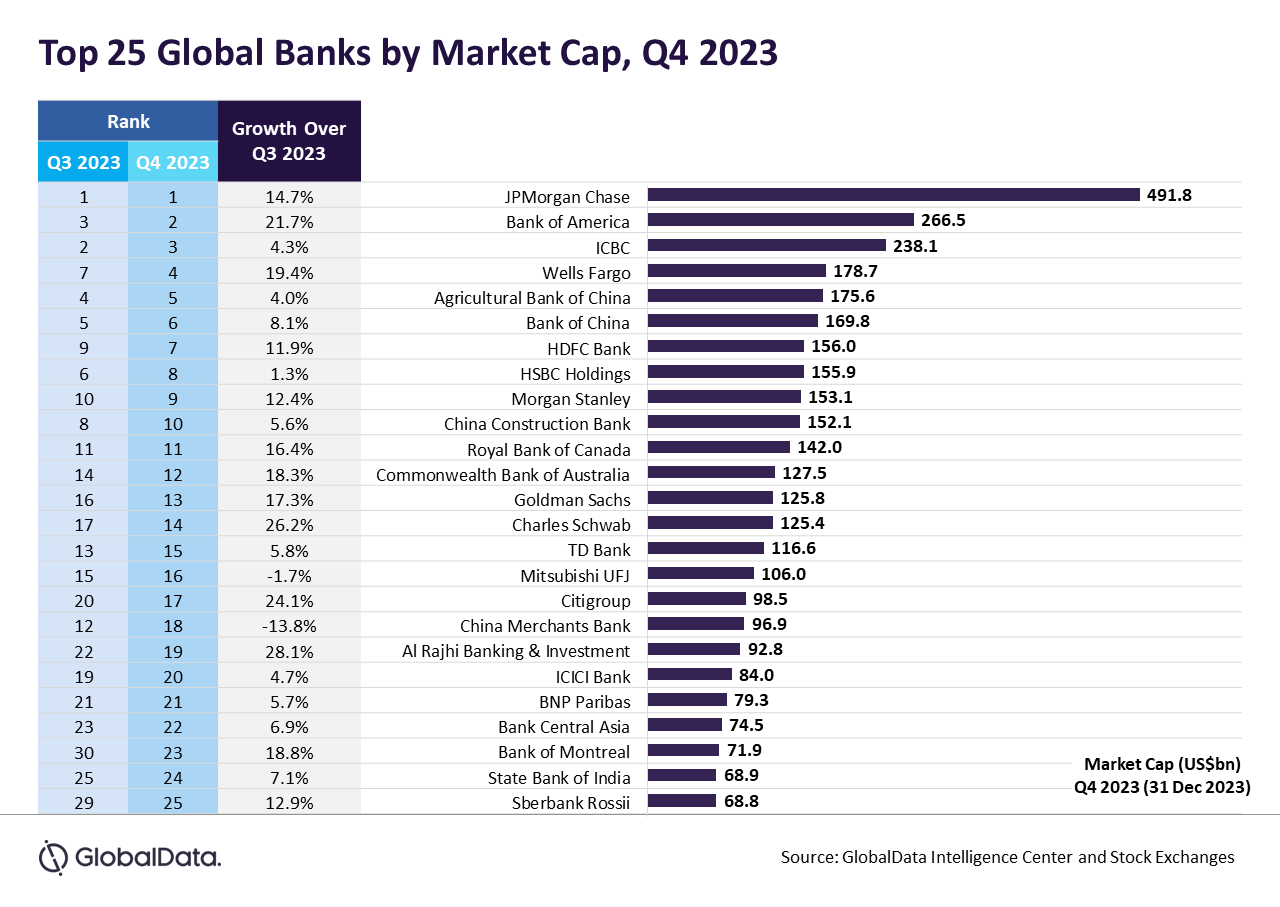

Совокупная рыночная капитализация (MCap) 25 крупнейших мировых банков выросла на 11,1% (до $3,61 трлн в квартальном исчислении) в течение четвертого квартала (Q4), завершившегося 31 декабря 2023 года, благодаря возобновлению «аппетита к риску» инвесторов, вызванного ожиданиями снижения процентных ставок , сообщает psm7.com .

Как изменились доходы крупнейших в мире банков Фото: freepik.com, pngwing.com

Об этом сообщает GlobalData , ведущая компания по анализу и исследованию данных.

«С ноября 2023 г. рынок начал учитывать прекращение повышения процентных ставок Федеральным резервом США, а также потенциальное снижение ставок в 2024 году. Уменьшение беспокойства относительно повышения процентных ставок привело к возобновлению аппетита инвесторов к риску, что привело к заметному всплеску стоимости акций американских банков», — комментирует Мерти Гранди, аналитик GlobalData.

Фото: GlobalData

Al Rajhi Banking

Стоимость акций Al Rajhi Banking выросла на 28,1% благодаря устойчивым профилям бизнеса и финансирования, прибыльности и высокому качеству активов. В 3 квартале 2023 года банк увеличил объем ипотечных кредитов на 6,6% в годовом исчислении (р/с). Кроме того, корпоративное финансирование выросло на 23,9%, а финансирование МПБ – на 27,2% по сравнению с аналогичным периодом прошлого года. Такой рост баланса в сочетании с эффективной деятельностью и улучшенным кредитным качеством поддержал восходящий импульс цены акций банка.

Charles Schwab

Charles Schwab, брокер-дилер по ценным бумагам, продемонстрировал значительный рост рыночной капитализации на 26,2% до $125,4 млрд по состоянию на 31 декабря 2023 года. Этот рост был обусловлен успешной интеграцией старых брокерских счетов TD Ameritrade в компанию, обещающую значительную долгосрочную экономию затрат. Кроме того, общие клиентские активы Charles Schwab в ноябре 2023 составили $8,18 трлн, что на 7% больше, чем в октябре 2023 года, и на 12% больше, чем в ноябре 2022 года.

JPMorgan Chase

«В третьем квартале 2023 года JPMorgan Chase укрепил свои позиции ведущего банка, увеличив доход на 21,9% до $39,9 млрд по сравнению с третьим кварталом 2022 года. Этот рост был обусловлен, прежде всего, увеличением чистого процентного дохода в результате приобретения First Republic Bank», — говорит Мерти Гранди.

Банки « Большой четверки » Китая.

Рыночная стоимость четырех крупнейших банков Китая – ICBC, Bank of China, Agricultural Bank of China и China Construction Bank – выросла в пределах 4-8%.

«Все эти банки сообщили о положительных финансовых результатах в третьем квартале 2023 года. Однако следует отметить, что ICBC, Agricultural Bank of China и Bank of China зарегистрировали снижение соотношения кредитов к депозитам в течение этого периода, что было обусловлено более быстрым ростом депозитов по сравнению с кредитами, при этом China Construction Bank стал исключением, зарегистрировав положительное соотношение. Кроме того, эти ведущие банки подверглись снижению коэффициентов капитала в течение квартала по сравнению с предыдущим годом, причем снижение коэффициентов CET1 составляло от 22 до 95 процентных пунктов», — объясняет Гранди.

China Merchants Bank подверглась падению рыночной капитализации на 13,8% (до $96,9 млрд) по сравнению с предыдущим кварталом. Это падение прежде всего объясняется снижением доходности приносящих проценты активов из-за многочисленных корректировок базовой ставки по кредитам в сторону снижения. Кроме того, на это уменьшение повлиял недостаточный платежеспособный спрос на кредиты. В то же время, низкие рыночные процентные ставки привели к снижению доходности рыночных активов, таких как инвестиции в облигации и дисконтированные векселя.

На 2024 год GlobalData прогнозирует возобновление мирового банковского сектора под влиянием разных факторов. Среди них возможность того, что политики в ведущих странах мира приостановят повышение процентных ставок, а также более умеренный рост чистой процентной маржи по сравнению с предыдущими прогнозами.

Мерти Гранди, аналитик GlobalData, заключает:

Краткосрочный прогноз указывает на продолжение номинального роста кредитования в большинстве регионов, прежде всего благодаря преобладающим инфляционным тенденциям, хотя и более сдержанными темпами по сравнению с 2022 и 2023 годами. Однако замедление темпов роста мировой экономики и устойчивое повышение процентных ставок повлияет на способность заемщиков погашать кредиты, что может привести к росту обесценения кредитов в 2024 году, о чем будет свидетельствовать рост коэффициентов неработающих кредитов».

Автор Николай Деркач

Источник psm7.com