В последние три года неуклонный рост прибыли казахстанских банков сопровождается изменениями в ее структуре. Кажущееся достижение потолка одними источниками доходов удачно замещается появлением других. На этом благостном фоне экономический блок правительства предлагает повысить ставку КПН для банков до 25%. Руководители Нацбанка и АРРФР выступили против, вопрос остается в дискуссионном поле, сообщает banker.kz.

![]()

Фото: freepik.com

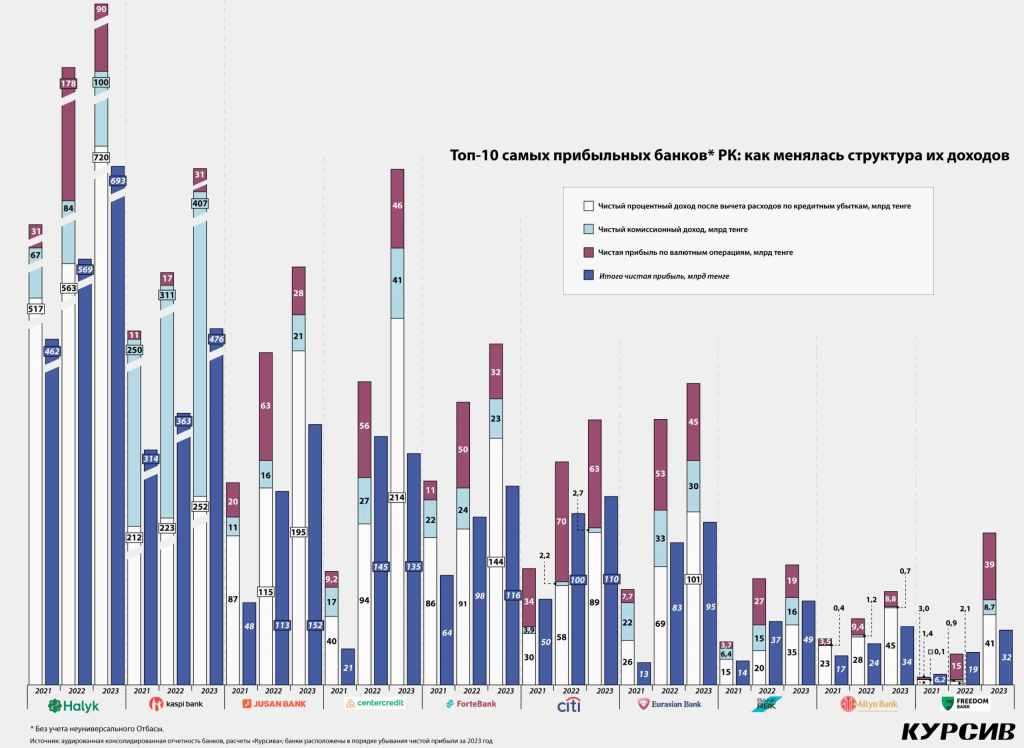

Как следует из изучения банковских аудированных отчетов, в 2023 году отечественные БВУ меньше выручили на купле-продаже валюты, но с лихвой компенсировали этот «недобор» возросшими процентными доходами. По расчетам «Курсива», десятка самых прибыльных финансовых институтов РК (изображена на инфографике) сообща заработала в прошлом году 1,9 трлн тенге, улучшив результат 2022 года на 22% (+342 млрд тенге).

Накопленный рост за два года впечатляет еще сильнее: по сравнению с 2021 годом прибыль-2023 (здесь и далее – совокупно для рассматриваемой десятки) увеличилась сразу на 88%, или на 887 млрд тенге. В топ-10 самых прибыльных БВУ нет ни одного подсанкционного игрока, то есть все они в той или иной степени воспользовались обстоятельствами, когда в начале 2022-го российские дочерние банки утратили возможность полноценно обслуживать клиентов, а Сбер и Альфа и вовсе посчитали целесообразным уйти с местного рынка. Таким образом, рост прибыли на 22% в 2023 году следует считать достаточно быстрым с учетом того, что базой отсчета послужил рекордно высокий финансовый результат 2022-го.

Как ранее обращал внимание «Курсив», в 2022 году одним из ключевых драйверов взрывного прироста прибыли банков стали валютные операции: на них топовая десятка заработала год к году в четыре раза больше (538 млрд тенге в 2022-м против 132 млрд тенге годом ранее). Исключением стал только Kaspi (17 млрд тенге против 11 млрд) в силу низкого уровня долларизации розничных вкладов и отсутствия крупных корпоративных клиентов, регулярно пользующихся услугами конвертации. Обратный пример – Халык, заработавший на торговле валютой в шесть раз больше, чем в 2021-м (178 млрд тенге). Свыше 50 млрд тенге удалось выручить Ситибанку (70 млрд), Jusan (63 млрд), БЦК (56 млрд), Евразийскому (53 млрд) и Forte (50 млрд). Например, у Евразийского прибыль по этой статье доходов взлетела почти в семь раз, у БЦК – более чем шестикратно.

В 2023 году (когда не было резких колебаний обменного курса и сопутствующих панических конвертаций, а к новой геополитической реальности рынок уже успел адаптироваться) прибыль банков по валютным операциям сократилась на 25%, или на 137 млрд тенге (до 401 млрд). В этих условиях нарастить чистый доход по сделкам с валютой удалось только Freedom Bank (с 15 млрд до 39 млрд тенге) и Kaspi (с 17 млрд до 31 млрд). Халык на этом бизнесе заработал вдвое меньше, чем год назад (90 млрд). Среди менее крупных игроков чистый доход Jusan в валютообменном сегменте упал на 55% (до 28 млрд тенге), Forte – на 36% (до 32 млрд тенге), Bank RBK – на 32% (до 19 млрд тенге), БЦК – на 19% (до 46 млрд тенге), Евразийского – на 14% (до 45 млрд тенге).

Чистые комиссионные доходы рассматриваемой десятки в 2023 году увеличились на 135 млрд тенге (до 650 млрд), или на 26%. С одной стороны, это полностью компенсировало ту «недостачу» в прибыли, которая образовалась из-за постажиотажного снижения спроса на валютообменные операции. С другой – прирост комиссионных доходов был на 70% сгенерирован одним-единственным игроком (Kaspi Bank), что не позволяет «размазать» его по всему сектору. Учетная политика признания выручки, применяемая Kaspi, принципиально отличается от конкурентов. Это единственный банк в стране, где главным источником прибыли указаны именно комиссии (включая банковские сборы, транзакционные доходы и клубные взносы). Для сравнения: второе место в секторе по размеру чистых комиссионных занимает Халык (100 млрд тенге в 2023 году), при этом его отставание по данному показателю от Kaspi (заработал на комиссиях 407 млрд тенге) является более чем четырехкратным.

Наибольший рост в структуре банковской прибыли в прошлом году пришелся на чистые процентные доходы (за минусом расходов на формирование провизий по кредитному портфелю). Для рассматриваемой десятки они увеличились на 45%, или на 574 млрд тенге (с 1,26 трлн до 1,84 трлн тенге). По сравнению с динамикой 2022 года (+21,4%) в 2023-м темпы прироста процентных доходов ускорились более чем вдвое. Частично это происходило за счет наращивания кредитования. Немаловажный вклад внесли и инвестиционные инструменты (в основном безрисковые государственные и квазигосударственные долговые бумаги Казахстана, а также инструменты Нацбанка), вознаграждение по которым зависит от базовой ставки, которая в прошлом году удерживалась Нацбанком на высоком уровне (в декабре 2022-го была повышена до максимальных 16,75% и сохранялась неизменной до августа 2023-го, после чего в результате трех раундов смягчения опустилась до 15,75%).

В разрезе банков лучшую динамику чистых процентных доходов в 2023 году продемонстрировали Халык (+157 млрд тенге) и БЦК (+121 млрд). Высокого абсолютного прироста добились также Jusan (+80 млрд) и Forte (+53 млрд). В относительном выражении быстрее всех нарастил процентные доходы Freedom, но от очень низкой стартовой базы (с 2,1 млрд тенге в 2022 году до 41 млрд тенге в 2023-м).

Среди более крупных игроков лучшие темпы показывает БЦК: в 2023 году его чистые процентные доходы выросли на 129%, а накопленный рост за два последних года является более чем пятикратным (с 40 млрд до 214 млрд тенге). Этот банк, пожалуй, стал главным бенефициаром сектора как от внутренних изменений в стране (устранение политического двоевластия после январских событий 2022 года), так и от внешних шоков (антироссийские санкции, в результате которых БЦК удалось купить российскую дочернюю Альфу и, помимо унаследования всех ее клиентов, зафиксировать доход от выгодного приобретения в размере 84 млрд тенге).

В своих официальных документах БЦК весьма скупо комментирует факт стремительного роста доходов. Например, в годовом отчете за 2021 год (когда процентные доходы БЦК выросли лишь на 12 млрд тенге) банк сообщает, что «положительная динамика стала возможной благодаря увеличению доли высокодоходных кредитов розничного бизнеса и якорных продуктов МСБ». В двух последующих отчетах (когда рост процентных доходов космически ускорился – сначала до 93% по итогам 2022 года, а затем до 86% в 2023-м) вышеприведенная пояснительная формулировка повторяется слово в слово. Зато неделю назад БЦК торжественно объявил о выпуске первого отчета об устойчивом развитии, верифицированного аудиторами из KPMG, что, как утверждается в сообщении, «подчеркивает стремление банка к прозрачности и надежности представленной информации». Стремление само по себе похвальное, однако если в ежегодных корпоративных отчетах обновляются только цифры, в то время как пояснительная часть делается методом копипаста и просто кочует из старого документа в новый, полностью утрачивая контекст, само по себе наличие и размножение такого рода отчетов вряд ли можно назвать «важным передовым шагом» для банковского сектора Казахстана.

Чистая прибыль девяти банков из топ-10 по итогам прошлого года в очередной раз обновила рекорды. Единственным игроком без рекорда остался БЦК, впрочем, для его акционеров это не стало поводом для огорчения. Если из финансового результата БЦК за 2022 год вычесть неорганическую компоненту в размере 84 млрд тенге (доход от поглощения Альфы), то его органическая прибыль в 2023 году увеличилась на 122%, или на 74 млрд тенге. В относительном выражении это самый быстрый прирост в секторе, в абсолютном – третий по величине после Халыка (+124 млрд тенге) и Kaspi (+113 млрд).

В годовом отчете БЦК за 2023 год сказано, что прибыль банка увеличилась «в результате роста бизнеса и эффективного использования ресурсов». В точности как в 2021 году. А вот между ними, в 2022-м, надо отдать должное банку, к «росту бизнеса и эффективному использованию ресурсов» добавились 80 млрд тенге дивидендов от купленной Альфы. Для сравнения: Халык в своем последнем отчете объяснил улучшение финансового результата в 2023 году «значительным ростом кредитного и транзакционного бизнеса», добавив при этом, что единовременный негативный эффект на прибыль оказало частичное погашение господдержки в виде депозита Казахстанского фонда устойчивости («дочка» Нацбанка). В 2022 году, по информации из соответствующего отчета Халыка, увеличение прибыли было обусловлено «значительным ростом кредитного бизнеса», в том числе благодаря покупке портфеля у Сбера, а также «ростом чистой прибыли по операциям с иностранной валютой и чистого комиссионного дохода».

Источник banker.kz