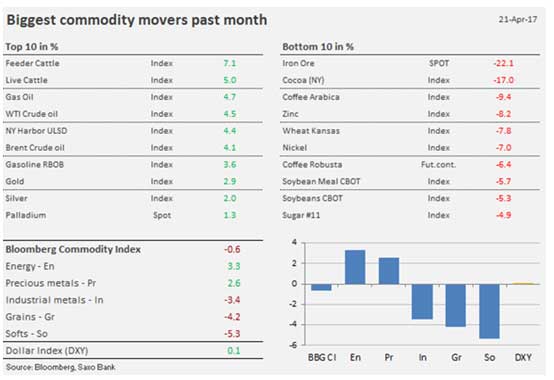

Цены на сырье сильно колебались в течение последнего месяца. Сельскохозяйственный сектор остается под давлением в условиях избыточного предложения и активных спекулятивных продаж. Хватило одной неприятной порции данных, чтобы нефть рухнула вниз после трехнедельного роста. Золото снова тестирует ключевую область сопротивления благодаря понизившимся ставкам доходности и курса доллара в сочетании с высоким спросом на надежные активы.

- На рынках сырья наблюдались сильные ценовые колебания в течение последнего месяца;

- Сельскохозяйственные товары находятся под давлением в условиях избыточного предложения и спекулятивных продаж;

- Под воздействием геополитических волнений цены на драгоценные металлы резко подскочили на Пасху;

- Золото снова тестирует ключевую область сопротивления, но подвержено коррекции в краткосрочной перспективе;

- Неожиданный прирост запасов бензина в США пошатнул уверенность «быков» нефтяного рынка.

В течение последнего месяца наблюдались сильные колебания цен на сырьевые товары, особенно в сельскохозяйственном секторе, где уровень мировых запасов завышен и ожидается очередной урожайный год (благодаря погодным условиям). Такие обстоятельства заставили хедж-фонды увеличить продажи активов в сегменте выращиваемых товаров, в том числе зерновых. Именно сектор зерновых пострадал больше всех, и на текущий момент по всем ключевым культурам сформировалась чистая короткая позиция.

Сектор промышленных металлов приготовился завершить в минусе второй месяц подряд, а цена меди достигла минимальной отметки с 4 января. Очередной спад произошел на фоне увеличения запасов железной руды и сомнений в спросе на сталь в Китае. Предпринимаемые Китаем действия по проведению в 2017 году более серьезных структурных реформ могут означать сокращение кредитования и, возможно, замедление темпов роста. В результате соотношение цены золота и меди увеличилось, и в настоящее время трейдеры больше сосредоточены на защите инвестиций, чем на росте.

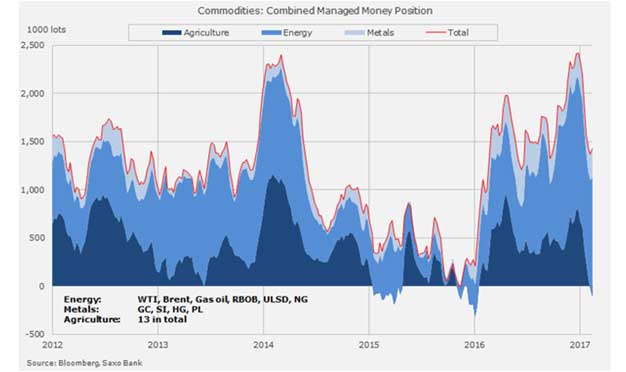

За последние месяцы хедж-фонды сократили рекордную позицию, рассчитанную на рост цен на сырьевые товары. Главным движущим фактором послужили продажи сельскохозяйственных товаров, где впервые за 13 месяцев сформировалась чистая короткая позиция.

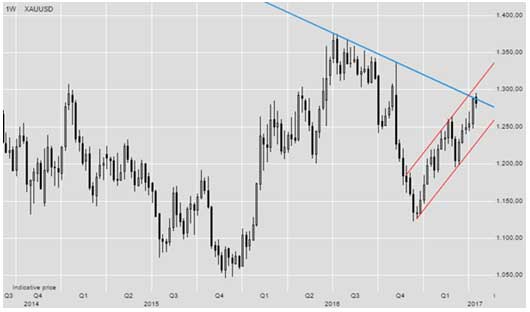

В период пасхальных праздников цены на драгоценные металлы подскочили под воздействием усилившихся геополитических волнений, укрепления курса японской иены и снижения ставок доходности по облигациям. Золото достигло, но в очередной раз не смогло пробить, линии нисходящего тренда 2011 года. В преддверии выборов президента во Франции спрос на золото сохраняется, но в отсутствие неожиданных новостей может произойти кратковременная коррекция в рамках действующего восходящего тренда.

Неожиданный прирост запасов бензина в еженедельном отчете о запасах в США привел в замешательство участников нефтяного рынка. Нефть отыграла более половины роста, составившего в марте-апреле более 10%, так как оказалось, что подъем в основном был обусловлен закрытием коротких позиций и премией за геополитический риск, которая теперь снова исчезла.

В целом, за последний месяц в сырьевом пространстве произошли сильные колебания. Спрос на сельскохозяйственные товары упал, снижение цен на железную руду негативно повлияло на весь сектор промышленных металлов, золото подорожало, но встретило устойчивое сопротивление на отметке 1292 доллара за унцию, а нефть торговалась с сильными колебаниями в установленном диапазоне.

Сырая нефть торгуется в диапазоне после самого сильного за шесть недель падения, вызванного результатами еженедельного отчета о состоянии нефтяного рынка, который публикует Служба энергетической информации США. До последней коррекции нефть росла на протяжении трех недель, и за это время цена повысилась более чем на 10%. Затем рост снова остановился, когда на графике нефти сорта WTI цена натолкнулась на уже хорошо известную область сопротивления в промежутке между 54 и 55 долларами за баррель.

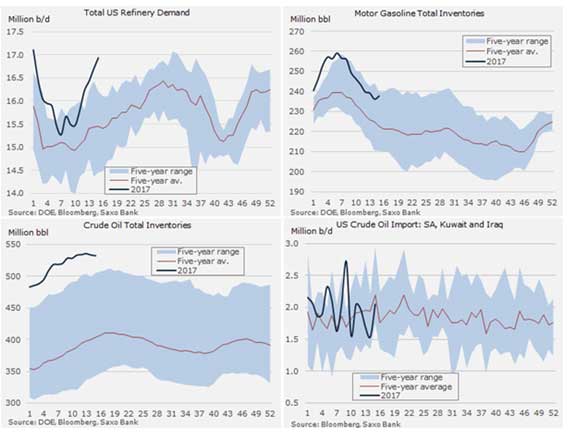

Отчет Службы энергетической информации показал неожиданный прирост запасов бензина, сохраняющийся подъем добычи нефти и увеличение импорта энергоносителя из ключевых стран ОПЕК до шестинедельного максимума. Тот факт, что от одного отчета цена упала так сильно, означает, что кажущийся восходящий потенциал на самом деле очень хрупкий и что в краткосрочной перспективе, скорее всего, продолжится торговля в диапазоне.

Обычно запасы бензина начинают сокращаться к началу мая, но не по сезону высокий, почти рекордный спрос на НПЗ США, который сейчас равен 17 миллионам баррелей в сутки (приблизительно на 10% выше среднего пятилетнего значения), стал причиной увеличения производства этого вида топлива.

При таком уровне производства бензина задолго до начала высокого сезона есть риск, что топливо перекочует в хранилища. Смещение избытка из сектора сырой нефти в сектор бензина не снимает общую проблему избытка предложения, и это одна из причин, почему рынок так бурно отреагировал на новость.

Несмотря на почти рекордный спрос на сырую нефть на американских НПЗ, запасы энергоносителя сократились незначительно, при этом запасы бензина увеличились. Импорт из ключевых стран ОПЕК также возрос, что дает рынку неверный посыл, учитывая активные и пока успешные попытки картеля сократить добычу.

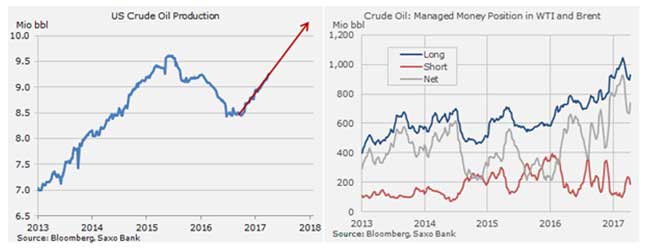

Мартовский спад был главным образом вызван тем, что рекордная «бычья» позиция стала застоявшейся и, как следствие, неприбыльной. Это произошло потому, что, с одной стороны, рынок почувствовал, что в действиях ОПЕК и стран, не входящих в группу, направленных на сокращение добычи, возник застой, а, с другой стороны, США продолжают наращивать добычу нефти.

В процессе начавшегося спада количество длинных позиций сократилось и появились новые короткие позиции. К тому времени как рынок стабилизировался, совокупная чистая длинная позиция по сортам Brent и WTI уменьшилась на 177 миллионов баррелей и составила 642 миллиона баррелей (см. график ниже). Несмотря на то, что валовая длинная позиция стала меньше всего на 38 миллионов баррелей, именно новые короткие позиции физическим объемом 139 миллионов баррелей помогли в итоге рынку восстановиться.

Сильный рост в период пасхальных праздников был обусловлен тем, что трейдеры решили закрыть короткие позиции, опасаясь геополитических волнений после ракетного удара США по Сирии, а также продолжая пристально наблюдать за неспокойной ситуацией на Корейском полуострове.

Ключевые страны ОПЕК продемонстрировали готовность продлить программу сокращения добычи еще на полгода, однако степень исполнения обязательств со стороны членов картеля и стран, не входящих в группу (если они решат присоединиться), может быть не такой высокой, как сейчас. Продление срока программы уже полностью учтено в ценах, и учитывая, что избыток в странах ОЭСР сокращается медленно, восходящий потенциал на данный момент ограничен.

С другой стороны, возобновившаяся вербальная интервенция и возможный всплеск геополитического напряжения, вероятно, временно охладили интерес к продажам на рынке. На этом основании мы полагаем, что рынок продолжит торговаться в широком диапазоне.

Нисходящее движение может продолжиться благодаря фондам, владеющим относительно стабильной валовой длинной позицией. Изменить их мнение о рынке и заставить перейти на сторону продавцов могут более низкие темпы роста спроса, неисполнение группой обязательств по сокращению производства или неспособность участников сделки достичь договоренности о ее продлении, а также продолжающийся рост добычи в США, который при текущем темпе может к концу года превысить отметку 10 миллионов баррелей в сутки.

Нефть сорта WTI, скорее всего, продолжит торговаться в диапазоне между областями поддержки и сопротивления.

Источник: SaxoTraderGO

Золото значительно подорожало в период пасхальных праздников под влиянием усилившегося геополитического напряжения, волнений перед выборами во Франции и снижения экономических показателей в США. Линия тренда, построенная от максимума 2011 года, которая пять раз устояла в прошлом году, снова появилась на горизонте. Но поскольку некоторые из упомянутых факторов утратили свою силу воздействия, золото, возможно, войдет в фазу консолидации, прежде чем совершит очередную попытку прорваться выше.

Слабый отчет о занятости в США от 7 апреля, атака США сирийской авиабазы Шайрат 59-ю крылатыми ракетами «Томагавк», усилившееся напряжение на Корейском полуострове, неопределенность, связанная с первым раундом выборов во Франции, которые состоятся 23 апреля, — все это оказало поддержку золоту.

Два главных движущих фактора золота на текущий момент — реальные ставки доходности в США и курс японской иены — также оказали положительное влияние. Ставки в США понизились на фоне ухудшения экономической статистики, что в свою очередь уменьшило ожидания в отношении повышения процентной ставки в этой стране, в то время как курс иены укрепился благодаря спросу на активы-убежища и тенденции к закрытию коротких позиций.

Министр финансов США Стивен Мнучин заявил в четверг, что налоговая реформа будет проведена до конца года. Между тем председатель Банка Японии дал понять, что ультрамягкая денежно-кредитная политика банка в ближайшее время не завершится. Оба эти заявления не подорвали положение золота, хотя ставки доходности повысились, а иена упала.

Линия тренда (голубая линия), построенная от максимума 2011 года, была неоднократно протестирована в прошлом году, но так и не была пробита. В результате последнего роста цен возле нее снова развернулась крупная битва между «быками» и «медведями». Выше этой области сопротивления ближайшей целью по золоту становится сначала уровень 1315 долларов за унцию, а затем наша цель на конец года — 1325 долларов за унцию.

По результатам первого тура президентских выборов во Франции с небольшим отрывом друг от друга во второй этап вышли Эммануэль Макрон и Марин Ле Пен. Если возникнет четкая тенденция к неблагоприятным для рынка результатам, например, вероятность победы ультраправого кандидата Марин Ле Пен, на рынке золота возможна краткосрочная коррекция.

Серебро немного сдало позиции на прошедшей неделе. Рост цены шел затруднительно после того, как хедж-фонды накопили рекордную длинную позицию. Если добавить этот фактор к вышеупомянутому риску коррекции, то мы переводим фокус на значения в районе 1250 долларов за унцию, где проходит линия коррекции 38,2% от восходящего движения с марта по апрель и 200-дневная скользящая средняя.

Источник: SaxoTraderGO

Источник: Saxo Bank