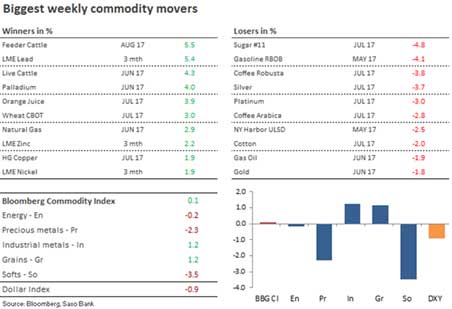

В апреле на сырьевом рынке сохранялась нисходящая динамика, но за общим небольшим спадом скрывается ряд интересных фундаментальных изменений, произошедших в сегментах золота и сырой нефти. В сельскохозяйственном секторе стала заметнее разница в динамике выращиваемых товаров и зерновых культур.

Последнюю неделю апреля сырьевой рынок завершил практически без изменений, однако по общему показателю он понизился второй месяц подряд, правда, всего на 1%. После первого раунда президентских выборов во Франции цена золота упала, так как уменьшился политический риск, но, тем не менее, этот рынок продолжил уверенно бороться со множеством препятствий: от снижающегося курса иены до растущих акций и ставок доходности по облигациям.

Нефть также столкнулась с целым рядом трудностей, но в очередной раз нашла поддержку в виде возобновившейся добычи в Ливии, устойчиво высоких уровней запасов в США и в мире, и переживаний игроков по поводу способности ОПЕК успешно продлить программу сокращения добычи на второе полугодие.

Ситуация в сельскохозяйственном секторе была неоднозначная. Сегмент выращиваемых товаров сдал позиции под давлением продаж на рынке какао, кофе и, в особенности, сахара. Ключевые зерновые культуры, такие как кукуруза и пшеница, выросли благодаря фондам, у которых посевные планы в США вызвали беспокойство из-за холодной и влажной погоды, и они решили закрыть позиции на продажу.

Сразу после первого раунда выборов президента во Франции золото понизилось в цене и затем торговалось в относительно узком диапазоне, потому что ничего существенно нового не произошло. Дональд Трамп обнародовал план реформы налоговой системы, но поскольку подробностей он не сообщил, на цене золота это объявление не отразилось, потому что провести реформу через законодательный орган может оказаться сложно.

Также отрицательное влияние оказывала устойчивая восходящая динамика на американском и мировом фондовых рынках и возросшие ставки доходности по облигациям США. Компенсирующую роль сыграли волнения, связанные с Северной Кореей. Дональд Трамп предупредил, что если дипломатические усилия окажутся безуспешными, то может разразиться крупный конфликт.

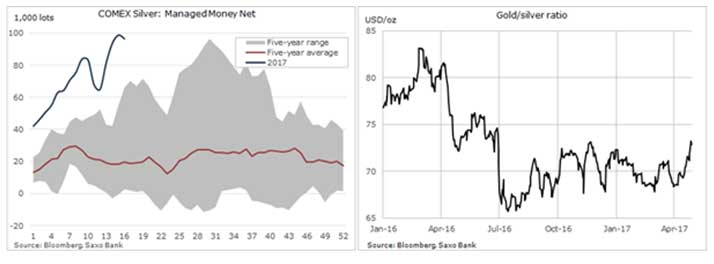

Для серебра апрель был неудачным месяцем. Металл не пользовался спросом как актив-убежище в отличие от золота, которое в середине месяца отметилось стремительным ростом. В начале месяца хедж-фонды владели рекордной чистой длинной позицией по серебру, и когда под давлением развилась коррекция, стоимость серебра относительно золота понизилась.

Соотношение обоих металлов (отражает количество унций серебра при покупке одной унции золота) достигло максимального уровня с июня прошлого года — 73,25.

Золото пока еще не ощутило на себе влияние президентства Дональда Трампа, который отметил первые 100 дней на посту, в то время как металл вернулся к уровням, где он торговался до выборов 8 ноября.

В течение этого периода на рынке наблюдались сильные колебания: сразу после выборов рынок просел на 11,5%, а затем, когда торговля на ожиданиях рефляции начала ослабевать, спад сменился стремительным ростом.

Где будет торговаться золото спустя еще 100 дней зависит от нескольких факторов, включая траекторию кривой роста в США и кривой ставки по федеральным фондам, курс доллара, а также уровень геополитической неопределенности и способность Дональда Трампа провести свои политические планы через законодательный орган на Капитолийском холме.

За последний год цена шесть раз подходила к многолетней линии нисходящего тренда (сейчас находится чуть ниже уровня 1290 долларов за унцию на недельном графике), но не пробивала ее. Если удастся подняться выше, то появятся предпосылки для дальнейшего роста, в то время как падение ниже отметки 1235 долларов за унцию (восходящий тренд от декабрьского минимума) активизирует новый этап ликвидации длинных позиций.

Устойчивость, демонстрируемая золотом в последнее время, воодушевила нас, и, хотя на текущих уровнях мы придерживаемся нейтральной позиции, наша цель на конец года на уровне 1325 долларов за унцию остается в силе.

Источник: SaxoTraderGO

На следующей неделе состоится почти забытое всеми заседание FOMC, так как вероятность очередного повышения ставки уменьшилась до однозначных чисел. Также стоит иметь в виду, что май, судя по последним годам, оказывается непростым месяцем для рынка золота: в течение четырех из пяти лет цена золота в этот период падала.

Источник: Bloomberg

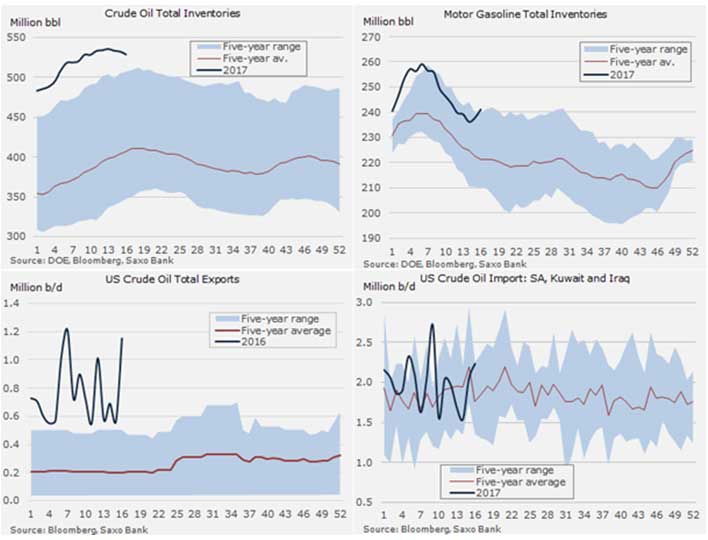

Апрель также был сложным месяцем для рынка нефти, где возглавляемым ОПЕК мерам по сокращению добычи противостоят растущие объемы производства в США. Тем не менее, на графиках сортов WTI и Brent цены держатся устойчиво после того, как встретили поддержку ниже 200-дневной скользящей средней.

Самая последняя волна продаж, в ходе которой цена нефти прошла линию поддержки, обусловлена дополнительным давлением на стороне предложения, так как Ливия возобновляет работу на двух нефтяных месторождениях и планирует увеличить добычу на 300 000 баррелей в сутки.

Двумя главными причинами стремительного роста цен в начале апреля стали закрытие крупнейшего в Ливии нефтяного месторождения и ракетный удар США по Сирии.

Еженедельный отчет о запасах в США подкинул рынку еще одну непростую задачу: несмотря на благоприятное сокращение запасов сырой нефти, запасы бензина и дистиллятов увеличились, потому что возросла активность на НПЗ.

Кроме того, увеличились объемы экспорта сырой нефти, а также очередную неделю подряд растет импорт из ключевых нефтедобывающих стран ОПЕК.

Благоприятная с точки зрения ценовой динамики новость заключается в том, что еженедельная оценка роста добычи нефти уменьшилась вторую неделю подряд и теперь составляет 13 000 баррелей в сутки по сравнению со средней оценкой 30 000 баррелей в сутки, сохранявшейся с октября прошлого года.

Мы по-прежнему предполагаем, что цена может возрасти после того, как будет найдена поддержка в районе отметки 50 долларов за баррель на рынке нефти Brent и ниже 50 долларов — на рынке WTI. Премия за геополитический риск исчезла, но может вернуться, в то время как темпы роста добычи в США в последние две недели замедлились.

25 мая состоится заседание ОПЕК по вопросу возможного продления срока действия сделки. Влияние от продления договоренностей может быть усилено ожиданиями сезонного подъема спроса во втором полугодии в сочетании с замедлением темпов роста добычи в США.

В целом члены ОПЕК сходятся во мнении, что продление срока необходимо, чтобы избежать еще более сильного падения цен, но многое зависит от России, которая пока что занимает выжидательную позицию.

Сырая нефть торгуется в диапазоне, но высока вероятность роста во втором полугодии.

Источник: SaxoTraderGO