Фурор, произведенный президентом США Дональдом Трампом, продолжает воздействовать на мировые рынки, в то время как коррупционный скандал в Бразилии пошатнул рынки развивающихся стран. Спрос на надежные драгоценные металлы то возникал, то исчезал, а нефть обрела устойчивость накануне важного заседания ОПЕК, запланированного на 25 мая.

- Ставки доходности по облигациям и фондовый рынок США рухнули после увольнения Трампом Коми.

- Медь восстанавливается на фоне уменьшения перспективы ужесточения монетарной политики в Китае.

- Соевые бобы, сахар и кофе резко подешевели после обвала бразильского реала.

Мировые рынки остаются под влиянием неопределенной ситуации, создавшейся вокруг политической фигуры президента США Дональда Трампа и его способности реализовать свою программу, направленную на развитие экономики. Самая последняя волна беспокойства, накрывшая его президентство, вызвана увольнением главы ФБР Джеймса Коми и последующим назначением специального совета по расследованию потенциальной связи советников Трампа в его президентской компании с Россией.

Ставки доходности по облигациям и американский фондовый рынок понесли самые большие с сентября потери и смогли восстановиться только после выхода благоприятной американской статистики. К этому добавился назревающий коррупционный скандал в Бразилии, который пошатнул рынки облигаций, акций и валют развивающихся стран.

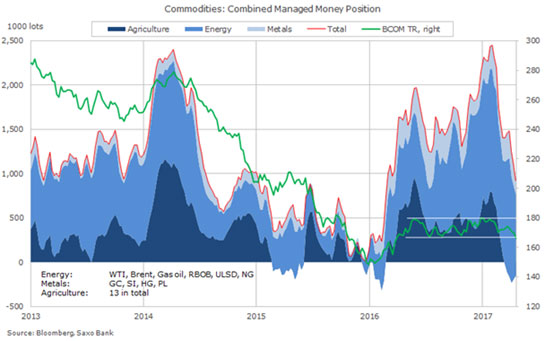

Сырьевой индекс Bloomberg повысился в течение недели, но по итогам этого года пока снижается на 4%. На сегодняшний день он держится в диапазоне уже на протяжении года (зеленая линия на графике). В феврале хедж-фонды увеличили ставки на рост цен на рынках фьючерсов и опционов до рекордного значения, но после того, как ценовые изменения не последовали, сократили количество открытых сделок на две трети, что в первую очередь было связано с продажами на рынках сырой нефти, меди, сахара и зерновых культур.

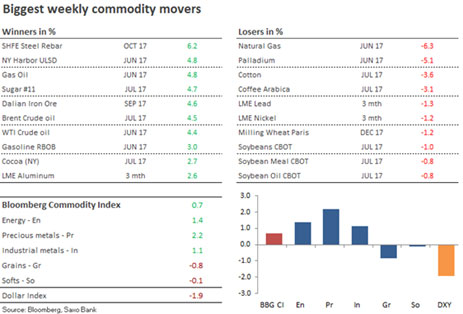

Спрос на надежные драгоценные металлы, особенно на золото, то возникал, то исчезал, в то время как нефть обрела устойчивость накануне важного заседания ОПЕК, запланированного на 25 мая. Цены на высококачественную медь повысились вместе с ценами на железную руду и сталь на фоне уменьшения опасений, связанных с курсом Китая на сокращение доли кредитных средств в экономике, так как Народный банк Китая сбавил темпы ужесточения денежно-кредитной политики и увеличил денежные вливания.

Обвал бразильского реала негативно отразился на ценах на соевые бобы, сахар и кофе, в то время как какао подорожало, когда фонды стали закрывать короткие позиции из-за отсутствия дождей в ключевых регионах выращивания этой культуры в Западной Африке.

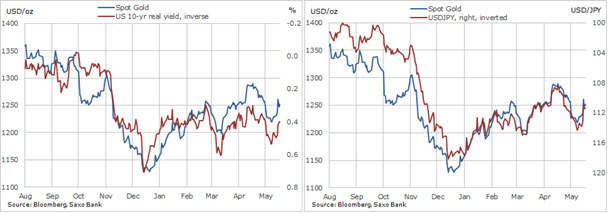

Золото, а также курс японской иены и облигации пошли вверх благодаря возобновившемуся спросу в связи с сохраняющейся политической неопределенностью в Вашингтоне, которая на прошедшей неделе усилилась. Цена золота поднялась выше 200-дневной скользящей средней на уровне 1245 долларов за унцию, но тут же встретила сопротивление на отметке 1265 долларов, которая с точки зрения технического анализа соответствует линии коррекции 61,8%, построенной от нисходящего движения в апреле-мае.

Риск падения, по всей видимости, ограничен уровнем 1245 долларов, но многое зависит от направления движения ставок доходности и курса доллара (см. на графике ниже).

Источник: Saxo Bank

В фокусе рынка сейчас одновременно находятся две темы: продолжающийся курс на повышение процентной ставки в США и возобновившийся спрос на активы-убежища. От Федерального комитета по операциям на открытом рынке в очередной раз ждут повышения ставки по итогам заседания, которое состоится 14 июня, но поскольку надежда на то, что в ближайшее время на политическую сцену в Вашингтоне вернется спокойствие, невелика, золото продолжает пользоваться спросом.

Риски для экономического роста в Китае и США могут поставить под вопрос необходимость дальнейшего повышения процентной ставки в США, а учитывая, что экономика в Европе растет, доллар вряд ли вернет себе былую силу.

В таких обстоятельствах интерес к продаже золота будет ограничен, что способствует увеличению соотношения риска и прибыли.

Среднесрочные перспективы золота по-прежнему зависят от того, удастся ли ему пробить шестилетний нисходящий тренд, который в настоящее время проходит по линии 1280 долларов за унцию и служит сопротивлением (используя данные анализа на недельном графике).

Серебро вновь показало себя как крайне неустойчивый актив и резко подешевело после того, как зафиксировало самые большие достижения за период более одного месяца. В целом, металл отставал по темпам от золота, так как на этой неделе рост был обусловлен спросом на надежные активы, а по этому параметру серебро иногда проигрывает, учитывая его промышленное использование и текущие риски для роста в Китае.

Соотношение золота и серебра, с помощью которого стоимость золота выражается через количество унций серебра, торгуется вблизи максимального с июня прошлого года значения. При этом поддержку оказал недавний подъем спроса на биржевые индексные продукты, а фонды за четыре недели активных продаж сократили ставки на рост цены через фьючерсные контракты с рекордного значения до минимального за 15 месяцев уровня.

Сырая нефть растет в цене вторую неделю подряд. Восходящая динамика возобновилась после двух подряд благоприятных отчетов о запасах в США и возросшей уверенности в том, что ОПЕК и другие добывающие страны на встрече в Вене 25 мая договорятся о продлении сделки о сокращении добычи как минимум еще на шесть месяцев.

Принимая во внимание ожидаемый подъем сезонного спроса во второй половине года, сокращение избытка мировых запасов нефти может стать более заметным, и это должно отразиться на росте стоимости энергоносителя. Тем не менее, перед нефтяным рынком по-прежнему стоит такое препятствие, как будущий рост добычи в США, а также, возможно, в Ливии и Нигерии.

За последние полгода, с тех пор, как ОПЕК приняла решение о сокращении добычи, объем производства в США вырос почти на один миллион баррелей по сравнению с прогнозами в ноябре.

В таких обстоятельствах амбиции ОПЕК, вероятно, уменьшились по сравнению с предыдущими встречами, и в настоящее время главная цель состоит в том, чтобы выиграть дополнительное время и поддержать цены до того момента, пока не начнется ожидаемое восстановление.

Цена нефти сорта WTI в пятницу вернулась к отметке 50 долларов за баррель, отыграв 61,8% падения, которое наблюдалось в апреле-мае. Предстоящее заседание ОПЕК, скорее всего, окажет поддержку этому рынку. После встречи производителей, а также если ОПЕК не проявит большую решительность в действиях, чем ожидается на сегодняшний день, потенциал роста, вероятно, будет ограниченный.

Соглашение о продлении сделки может вызвать скептицизм на рынке, так как некоторым производителям (самым важным среди которых является Саудовская Аравия) придется дополнительно уступить долю на рынке. Подъем внутреннего спроса в течение пикового летнего сезона будет восполняться за счет доступных объемов, предназначенных на экспорт.

Однако если все пойдет, как ожидается, то в конечном итоге за уменьшением объемов добычи последует спад предложения за счет ограничения экспорта.

Источник: Saxo Bank