Как любой механизм, система защиты прав потребителей финансовых услуг нуждается в постоянном совершенствовании, поскольку с развитием рынка возникают новые нерешенные вопросы и проблемы.

Об этом рассказал Начальник Управления по защите прав потребителей финансовых услуг и внешних коммуникаций НБРК Александр Терентьев в ходе круглого стола по вопросам защиты прав потребителей финансовых услуг.

«Анализ норм законодательства, регулировавших порядок исполнения обязательств, позволил выявить ключевые причины, способствовавшие росту долговой нагрузки заемщиков. К ним можно отнести: ухудшение социального и финансового положения, длительное непринятие банками мер по проблемным займам; предусмотренный законодательством и договорами займа приоритет погашения вознаграждения, пени и штрафов по отношению к основному долгу займа, когда при выходе на просрочку в первую очередь погашалась пеня, затем вознаграждение и в последнюю очередь - задолженность по основному долгу. Сыграли роль и корректировки курса национальной валюты», - сказал А.Терентьев.

Он отметил, что в 2016 году был введен ряд концептуальных поправок по решению вопросов снижения долговой нагрузки заемщиков и исключения в будущем зависимости их обязательств от внешних факторов: «Так, в рамках Закона о неработающих кредитах нашли отражение нормы, которые имеют прямое влияние на снижение долговой нагрузки заемщиков».

К таким поправкам относятся:

- запрет на требование выплаты вознаграждения и неустойки, начисленных банком после 180 последовательных календарных дней просрочки;

- запрет на капитализацию (суммирование) задолженности к сумме основного долга;

- запрет на выдачу ипотечных займов в иностранной валюте заемщикам физическим лицам, не имеющим дохода в такой валюте;

- ограничение размера неустойки за просрочку исполнения обязательств до 90 дней: не более 0,5% в день от суммы просроченного платежа, по истечении 90 дней: не более 0,03% в день от суммы просроченного платежа;

- установление особой очередности погашения задолженности.

«Остановимся подробнее на каждой из поправок. С 01.01.2016 года введена беспрецедентная на территории СНГ норма в виде запрета для банков требовать выплаты вознаграждения и неустойки по ипотечному жилищному займу, которые были начислены после 180 последовательных дней нахождения заемщика на просрочке», - сказал А.Терентьев.

Он рассказал, что к моменту принятия данной нормы статистика показывала, что более 70 % просроченной задолженности по ипотечным жилищным займам приходится на срок свыше 180 дней, т.е. проблемная задолженность складывалась на протяжении длительного времени и это было следствием того, что несмотря на очевидную неспособность заемщика исполнять свои обязательства по займу, банк не спешил принимать меры по урегулированию проблемной задолженности.

«Причина тому – неограниченность в сроках предъявления требований и принятия мер к заемщику. К чему это привело? А привело это к тому, что у многих заемщиков, находившихся годами на просрочке, задолженность по вознаграждению в отдельных случаях достигла размеров основного долга по займу, что в принципе, ставило под сомнение вероятность когда-либо расплатиться с долгом перед банком», - сказал представитель Национального Банка.

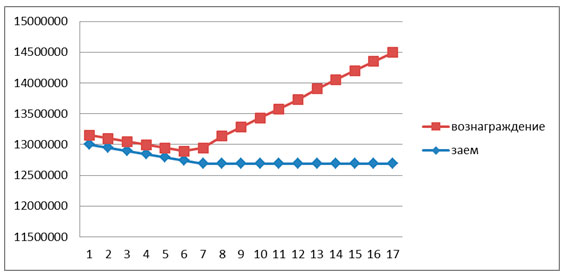

Вниманию участников круглого стола был представлен график, на котором схематично изображена ситуация, когда спустя 6 месяцев после получения займа заемщик перестал его погашать, а вследствие непринятия своевременных мер как заемщиком, так и банком, у заемщика значительно выросла задолженность по вознаграждению.

«В этой связи была принятая норма, которая с одной стороны предотвращает рост долговой нагрузки заемщиков по ипотечным жилищным займам, с другой стороны стимулирует банки принимать своевременные меры для решения проблемной задолженности», - прокомментировал А.Терентьев.

Он сказал, что в дополнение к этой норме в рамках Закона по вопросам коллекторской деятельности были установлены право заемщика в течение 30 календарных дней с даты выхода на просрочку письменно обратиться в банк с указанием причин возникновения просрочки, текущих доходов и других подтвержденных обстоятельств (фактов) и обязанность банка в течение 15 календарных дней рассмотреть заявление заемщика и информировать его в письменном виде о принятом решении.

Под реструктуризацией долга (реструктуризацией задолженности) понимается любое изменение условий исполнения обязательств, как изменение срока и порядка погашения, комиссий и процентов по банковскому кредиту. Результатом реструктуризации долга может быть:

- увеличение срока возврата кредита;

- предоставление льготного периода (отсрочки) по погашению основного долга/вознаграждения;

- составление индивидуального (гибкого) графика погашения задолженности;

- изменение валюты кредита;

- изменение очередности погашения задолженности по кредиту;

- снижение процентной ставки;

- снижение либо отмена комиссий;

- отмена неустойки (штрафа, пени);

- прощение всей или части задолженности.

А.Терентьев отметил, что под рефинансированием кредита следует понимать получение нового кредита для погашения прежней задолженности частично или в полном объеме. Причем рефинансирование может происходить как в банке кредиторе, так и в другом банке на более привлекательных условиях.

«Итак, если у заемщика возникли проблемы с погашением кредита, ему необходимо обратиться в банк с заявлением о реструктуризации с приложением документов, подтверждающих текущее финансовое и социальное положение. При этом следует заметить, что банкам при реструктуризации или рефинансировании ипотечного жилищного займа запрещена капитализация, т.е. суммирование, просроченной задолженности по вознаграждению и/или неустойки к остатку основного долга», - сказал А.Терентьев.

В заключении он отметил, что в случае, если заемщик не воспользовался своим правом на обращение в банк, либо между банком и заемщиком не достигнуто согласие по условиям реструктуризации, а также заемщик не погасил просроченную задолженность, банк вправе помимо уже действовавших ранее мер (таких как обращение взыскания на деньги, находящиеся на счетах, взыскание задолженности в судебном порядке, обращение взыскание на заложенное имущество во внесудебном либо в судебном порядке), также передать задолженность на взыскание коллекторскому агентству или уступить свое право требование третьему лицу.