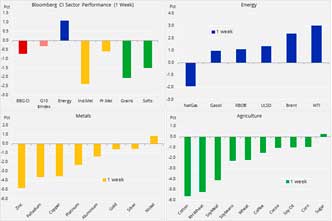

Четыре недели массовых распродаж свели на нет весь рост сырьевого индекса Bloomberg за последний год. Снижение универсального индекса, в который входят 22 основных сырьевых товара, в том числе, электроэнергия, металлы и сельскохозяйственные товары, связано с укреплением доллара и опасениями торговых войн, а также с ожидаемым увеличением странами ОПЕК+ производства нефти, направленного на сдерживание ожиданий роста цен на нее.

Большая устойчивость на сегодняшний день экономики по сравнению с другими странами вызвала существующие расхождения между денежно-кредитной политикой Федерального резервного банка и других важнейших центральных банков мира. В результате мировая экономическая обстановка, особенно на развивающихся рынках с интенсивной долговой нагрузкой, усложняется по мере укрепления доллара и сокращения ликвидности.

Кроме того, существующий риск торгового протекционизма вызывает вопросы о влиянии роста и последующего расширения спроса. Это может стать одним из крупнейших вызовов, с которыми столкнутся товарные рынки в ближайшие месяцы.

Опасения касаются, прежде всего, промышленных металлов, в основном, за счет двух непростых недель в Китае, когда из-за слабых экономических показателей и нестабильности в сфере торговли китайский индекс CSI 300 упал до уровня годичной давности. Больше других пострадал рынок цинка, где цены упали до уровня 10-месячной давности, при этом цена меди снова находится на нижней границе диапазона, в котором она оставалась последние девять месяцев.

Всю прошедшую неделю золото и серебро пытались консолидироваться вслед за недавним резким падением, в результате которого цена на золото упала ниже ключевого уровня поддержки, что вызвало дополнительные продажи с технической подоплекой.

Рынки сельскохозяйственных товаров снижались из-за возможного негативного влияния торговых войн. Не в последнюю очередь это касается хлопка, а в особенности соевых бобов, цены на которые в определенный момент рухнули более чем на 18% от пикового майского значения.

В центре внимания - заседания организации производителей нефтяного сырья ОПЕК

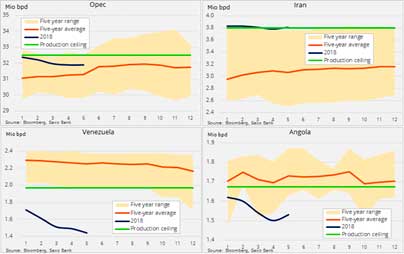

Внимание снова было приковано к энергетическому сектору, поскольку рынок ждал результатов заседаний ОПЕК и ОПЕК+ в Вене. Испытывая растущее давление со стороны развивающихся рынков, на которые в свою очередь, действует рост цен на топливо, укрепление доллара и растущая стоимость фондирования (в долларах), Саудовская Аравия вынуждена корректировать производство, чтобы не принимать на себя риск замедления спроса.

Однако, с политической точки зрения это решение снова оказалось непростым. Не последнюю роль в этом сыграл президент Трамп, заявив в Твиттере, что именно ОПЕК виновата в росте цен на нефть. Министр нефти Ирана, напротив, обвинил во всем США, которые уже наложили санкции на Венесуэлу, а в скором времени планируют сделать то же самое в отношении Ирана.

На фоне политического влияния американских санкций, эти две страны сначала находились в оппозиции друг к другу, но в итоге картелю удалось найти компромисс, обусловленный необходимостью поддержания стабильных цен и стремлением обеспечить достаточное предложение, чтобы сдерживать ожидания роста цен.

Удерживая потолок объема производства на уровне декабря 2016 года, группа предпочла повысить объем, чтобы уровень ее соответствия вернулся к 100%, компенсируя недостаток почти в 1 миллион баррелей в день. Действия, предпринятые Саудовской Аравией, возможно, рассматривались и как способ предупреждения опасений рынка по поводу еще большего дефицита, который возникнет после введения санкций США против Ирана в ноябре этого года.

В ближайшее время поддержку ценам на нефть, скорее всего, окажут продолжающиеся геополитические риски, связанные с сомнениями в стабильности поставок из Венесуэлы, а также из Ирана, по мере приближения срока введения американских санкций. Однако, от этих опасений внимание рынка может в дальнейшем быть смещено в сторону продолжающегося роста поставок из стран, не входящих в ОПЕК, и того негативного влияния, которое может оказать замедление роста экономик развивающихся рынков на рост спроса.

По-видимому, Саудовская Аравия и Россия считают уровень 80 долларов за баррель нефти ценовым пределом, за которым может начаться разрушение спроса. Исходя из этого, мы считаем, что нефть марки Брент в ближайшие месяцы будет оставаться в ценовом канале от 71 до чуть выше 80 долларов за баррель, вслед за чем начнется давление, которое проявится в конце этого года и в начале 2019.

Источник: Saxo Bank

Отрицательная корреляция цен на золото и укрепление доллара определили основное направление движения рынка в течение последних двух месяцев, как показано ниже на примере EURUSD. Но доллар на прошлой неделе демонстрировал признаки остановки, после того как курс EURUSD не смог пробить уровень 1,15, в то время как индекс доллара больше никто не покупает выше 95. Однако, до тех пор, пока рынки драгоценных металлов не начнут отрабатывать другие темы, такие как инфляция, торговые войны и растущий риск рецессии, движение рынка в обоих направлениях будет зависеть от поведения доллара.

Источник: Bloomberg

Сияние золота померкло

Наш позитивный прогноз по золоту оказался под сомнением после резкого снижения цен на прошлой неделе с 1300 до 1260 долларов за унцию. Несмотря на техническое ухудшение прогноза, вследствие чего появились короткие позиции, наше мнение относительно золота и серебра остается конструктивным. И это несмотря на растущие риски замедления экономики вкупе с растущей инфляцией, поражающей рынок. После ожесточенных споров по поводу торговой обстановки с нашими друзьями и противниками, мы также считаем, что президент Трамп рано или поздно начнет борьбу против сильного доллара, поскольку сильная американская валюта усложняет перспективу снижения торгового дефицита США.

Что касается серебра, технический прогноз, как отмечалось, остается под сомнением, однако ценам на металл удалось подняться до 16,10 долларов за унцию, что соответствует уровню поддержки тренда, началом которого послужил провал цен в январе 2015 года. При этом, чтобы изменить перспективы с технической точки зрения, цена на золото должна снова превысить 1286 долларов за унцию.

Источник: Saxo Bank