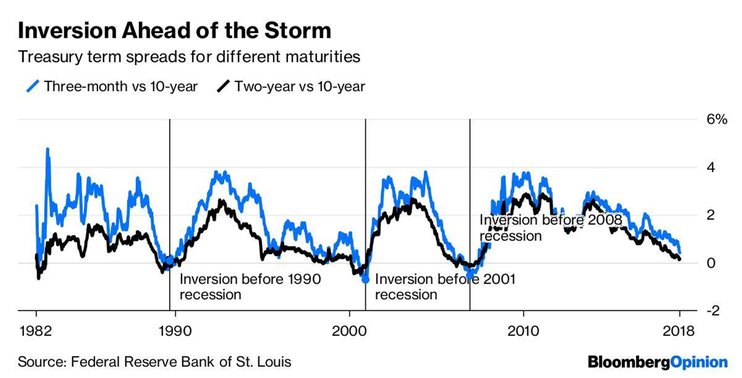

Вкладываться в американскую экономику на продолжительный срок становится невыгодно. Об этом свидетельствует тот факт, что ставки по трехмесячным казначейским векселям США стали выше, чем по десятилетним. Обычно это предвестник рецессии в экономике Штатов, которая отражается на всем глобальном рынке и всех странах мира.

По итогам торгов 22 марта, доходность трехмесячных казначейских векселей США составила 2,455% годовых против 2,442% по десятилетним бондам. Таким образом, краткосрочные долговые бумаги оказались более привлекательны, чем долгосрочные вклады в американский госдолг. Это произошло впервые с 2007 года.

Что прячется за высокими процентами

Важность произошедшего не только в том, что инвесторы получают открытый сигнал – вкладывать деньги в долгую сейчас не так выгодно, как играть на коротких позициях. В нормальных условиях этого быть не может. Риск потерь при вложениях на более продолжительный срок выше, чем на коротком. А потому инвесторов привлекают более высоким процентом.

Ставки по долгосрочным американским облигациям снижаются на фоне повышенного спроса инвесторов. Этому поспособствовало снижение прогноза ФРС по экономическому росту и ключевой ставке в США. Если в декабре планировались два повышения в 2019 году, сейчас не ожидается ни одного. Окончание цикла ужесточения монетарной политики стало сюрпризом, сделав безопасные активы, вроде десятилетних гособлигаций США, гораздо более привлекательными для инвесторов.

Разница между ставками по трехмесячным и десятилетним облигациям

«Это выглядит как подтверждение беспокойств по поводу глобального экономического торможения. Рынок начинает учитывать в ценах будущее смягчение политики ФРС на фоне потенциальной рецессии», — пишет по этому поводу Bloomberg.

Что это значит?

В итоге ставки по десятилетним облигациям снизились настолько, что стали ниже, чем трехмесячные. А по данным Федерального резервного банка Сан-Франциско, это верный признак предстоящей рецессии. За последние 50 лет практически каждый раз, когда это происходило, рынки начинали падать.

«Как правило, экономика США скатывается в рецессию через 12–24 месяца после инверсии кривой доходности. Однако, подчеркивают экономисты ФРБ Сан-Франциско, «корреляция не означает каузацию (причинно-следственную связь)». Хотя инверсия кривой доходности отлично коррелирует с рецессиями, это ничего не говорит о фундаментальных причинах рецессий», — цитирует РБК.

В последние годы после инверсия стабильно следует рецессия американской экономики

Обычно рецессия наступала в среднем через 311 дней после наступления инверсии. Так было в 1990, 2001 и 2008 гг.

Эксперты считают, что и сейчас история повторится, тем более что мировая экономика замедляется. Европа находится буквально на грани рецессии, а Китай растет самыми медленными темпами за последние несколько десятков лет

Стоит отметить, инверсия кривой совпала с началом падения на фондовом рынке США: 22 марта Dow Jones упал на 1,8%, S&P 500 — на 1,9%, Nasdaq — на 2,5%. Возможно, участники рынка увидели в этом важный сигнал и начали продавать. Впрочем, не исключено, что это всего лишь совпадение.

Есть ли предпосылки?

Последний раз экономика США была в рецессии с декабря 2007 по июнь 2009 года. За это время ВВП США упал на 4,3%. Цены на жилье в Америке снизились почти на 30%, а индекс S&P 500 — на 57%. Это отразилось на всей мировой экономике, в том числе и на Казахстане. На то, чтобы восстановится после мирового финансового кризиса, ушло несколько лет.

Сейчас американская экономика растет уверенно. В 2018 году ВВП вырос на 2,9% против 2,2% годом ранее. Президент США Дональд Трамп и вовсе считает, что рост должен быть выше 4%. Однако этому мешает ФРС, который до последнего времени ужесточал денежно-кредитную политику, поднимая ставки. Однако эксперты считают, что регулятор сделал правильные шаги, успев повысить ставки, пока экономика росла. Это дало пространство для маневра, которое может быть особо актуально в случае, если рецессия действительно начнется.

«Так или иначе, коррекция на рынке созрела. ФРС хотя и готовится перейти к более мягкой политике, пока еще продолжает изымать доллары из системы, а ожидания рынки отыгрывали все первые три месяца года. Кроме того, сама ФРС ожидает замедления экономики. Следовательно, покупать акции по текущим ценам не совсем целесообразно», — пишут по этому поводу «Вести».

ФРС может спровоцировать рецессию

По поводу инверсии ставок по трехмесячным и десятилетним облигациям уже успели высказаться многие участники рынка. Среди них директор аналитического департамента Локо-Инвест, автор Telegram-канала MMI Кирилл Тремасов. В целом, он считает, паниковать рано:

«Текущую форму кривой UST, на мой взгляд, нельзя назвать совершенно классическим предвестником рецессии. Но то, что она все больше теряет нормальный вид и приобретает обратный характер, очевидный факт.

Я думаю, что как только она приобретет обратный вид на участке 2-10 лет, можно начинать готовиться к неприятностям

А пока продолжаем следить за развитием ситуации и ждем подтверждающих макросигналов. Объективно говоря, ни рынок труда, ни поведение потребителей, ни индексы PMI, ни Leading Economic Index, сигналов надвигающейся рецессии пока не дали», — написал он на своей странице в Facebook.

Тем не менее эксперт не исключает, что на рынке будет неспокойно. И одна из главных причин – изменение политики ФРС в отношении процентных ставок и реакция инвесторов на нее.

«За последнее десятилетие Бернанке и Йеллен (бывшие главы ФРС – прим. автора), оба выходца из академической среды, приучили нас к плавности и консервативности в монетарных вопросах. А еще приучили к тому, что ФРС намного лучше понимает экономические процессы, чем участники рынка, и чаще всего оказывается права.

Чудеса на виражах

Можно сказать, что Бернанке и Йеллен добились высочайшего уровня доверия к ФРС <…> Поэтому нынешнее изменение прогноза с «+50 бп» до «unchanged» в течение года – это полный шок для участников рынка

Подобные «чудеса на виражах» — мы от них уже отвыкли», — отмечает Кирилл Тремасов.

Эксперт напоминает, что действия нынешнего главы ФРС Джерома Пауэлла (первого за 30 лет без научной степени по экономике) уже едва не привели к панике на фондовом рынке в конце 2018 года, когда ставки были подняты на фоне снижения главных индексов.

«По итогам очередного заседания FOMC мы опять видим крайне негативную реакцию рынков. И природа ее понятна. Если ФРС начинает так резко метаться из стороны в сторону, добра не жди. Самое забавное будет, если во второй половине года начнет поднимать голову немного придавленная сейчас инфляция…», — отмечает эксперт.

По материалам 365info.kz