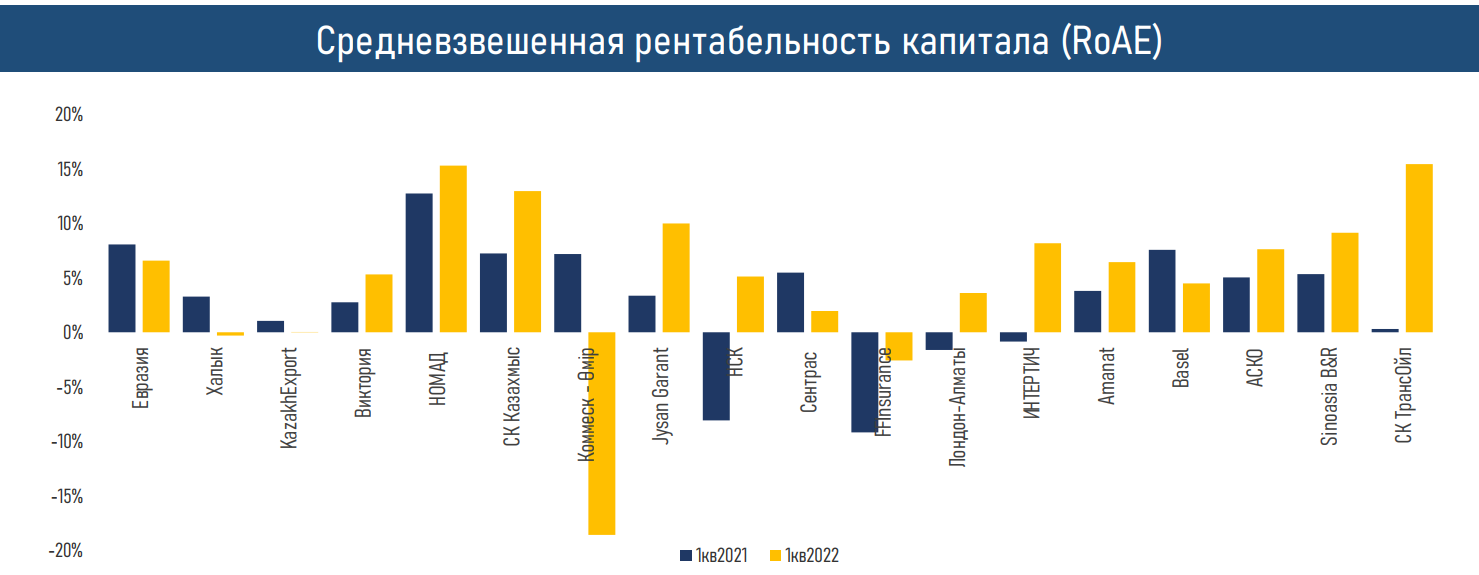

Рентабельность компаний общего страхования стала значительно различаться — от минус 19% до плюс 15% , сообщает kapital.kz.

Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор казахстанского рынка общего страхования за первый квартал 2022 года.

Ключевые тенденции:

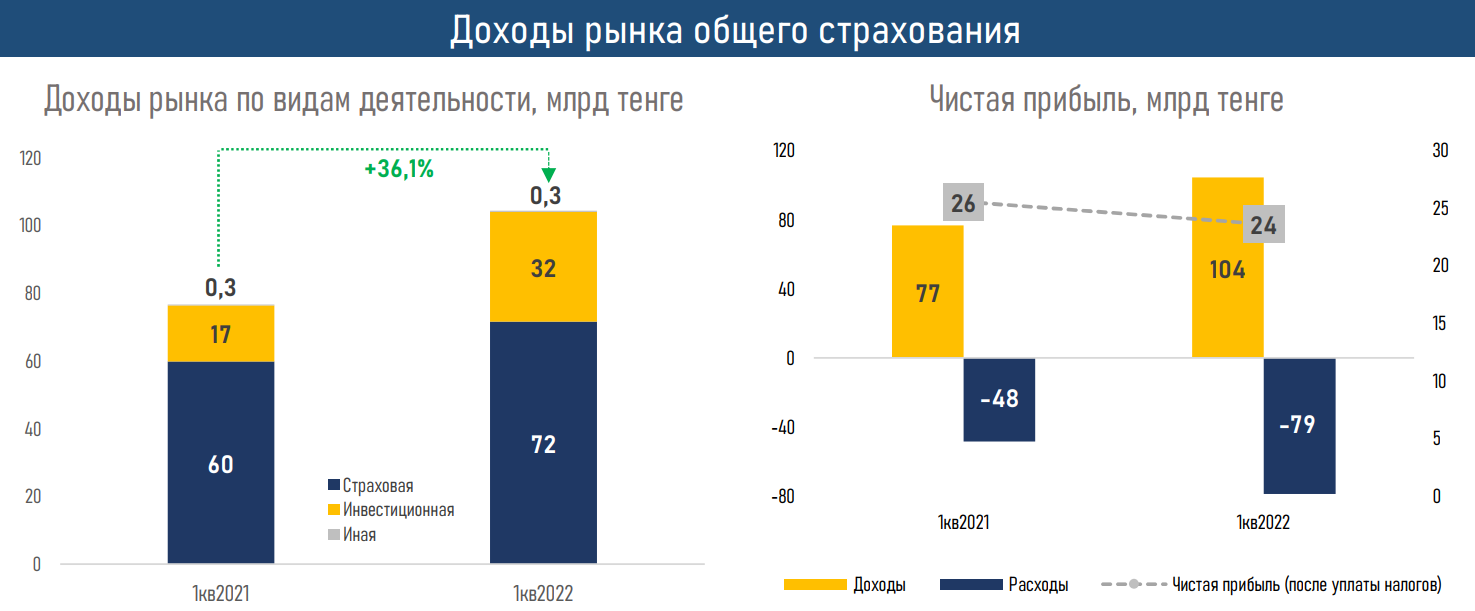

- Рынок общего страхования в 1 кв. 2022 года демонстрировал рост по всем ключевым показателям, за исключением нераспределенного дохода, который снизился по сравнению с аналогичным периодом прошлого года на 8%.

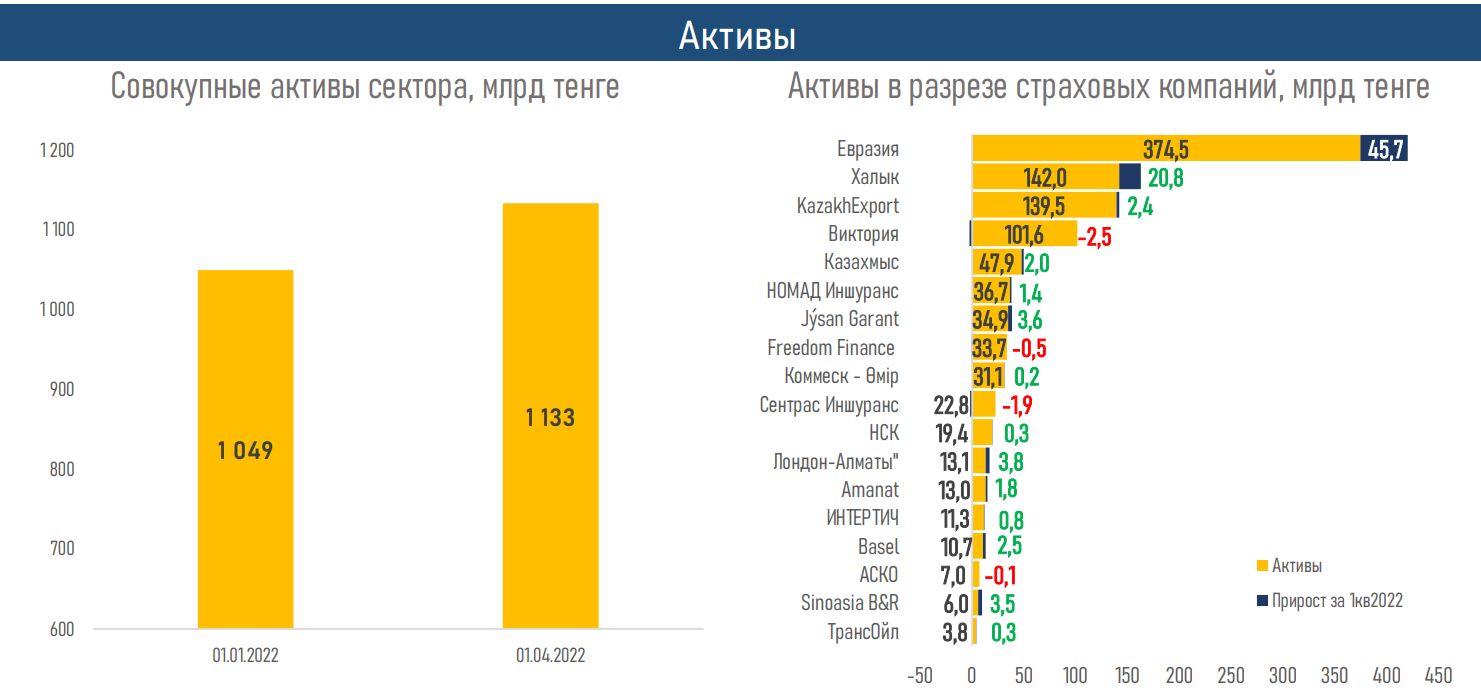

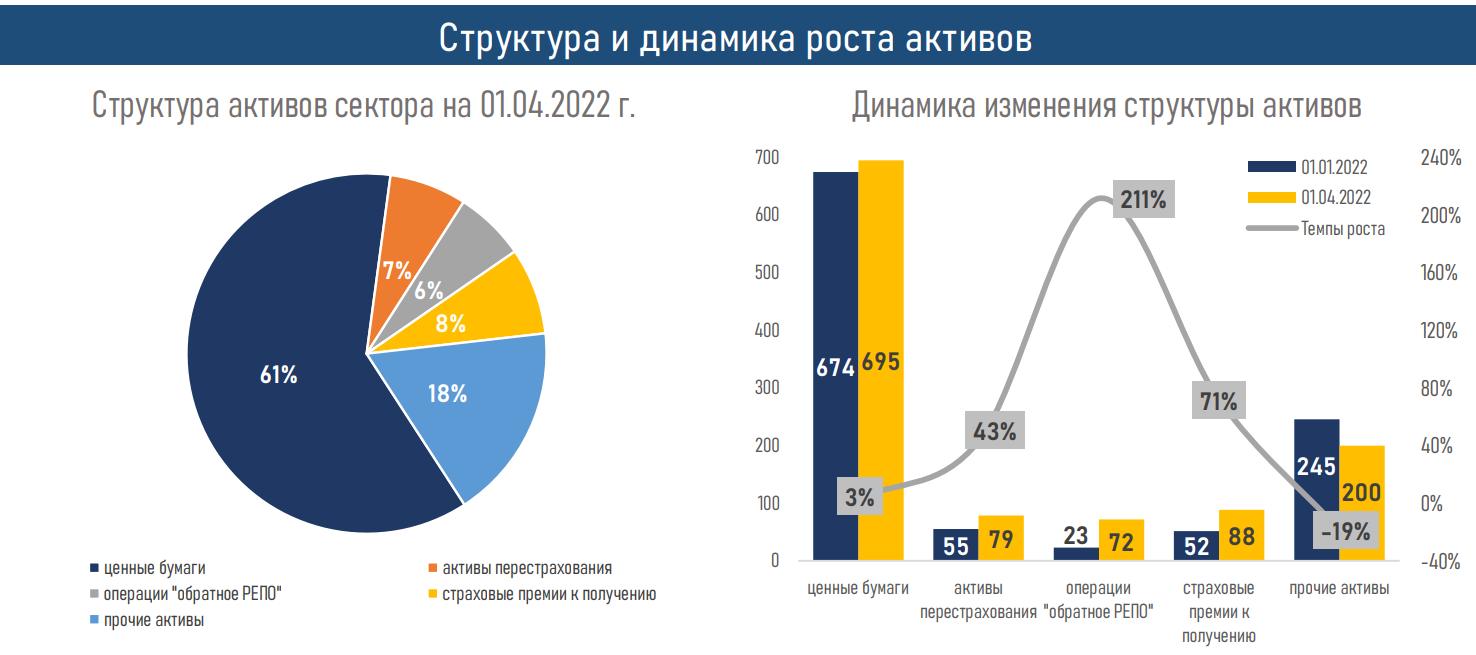

- Активы сектора за период выросли на 8%, до 1 133,0 млрд тенге, что составляет 59% активов страхового рынка. Прирост был обеспечен за счет страховых премий к получению (+71% или на 36,8 млрд тенге) и активов перестрахования (+43% или на 23,7 млрд тенге).

- Рост объема операций «обратного РЕПО» (в 3,1 раза или на 48,7 млрд тенге) и денежных средств (+86% или на 17,1 млрд тенге) был полностью нивелирован сокращением вкладов (-53% или на 67,5 млрд тенге).

- По-прежнему 77% активов сектора приходятся на пять игроков: СК «Евразия» (37%), «Халык» (14%), «KazakhExport» (13%), «Виктория» (9%) и «Казахмыс» (4%). При этом существенный рост активов наблюдался у «Sinoasia B&R» (+59%), «Лондон-Алматы» (+29%) и «Basel» (+23%).

- В 1 кв. 2022 года резервы КОС выросли на 19%, в основном, за счет увеличения резервов незаработанной премии на 19% или 68,8 млрд тенге.

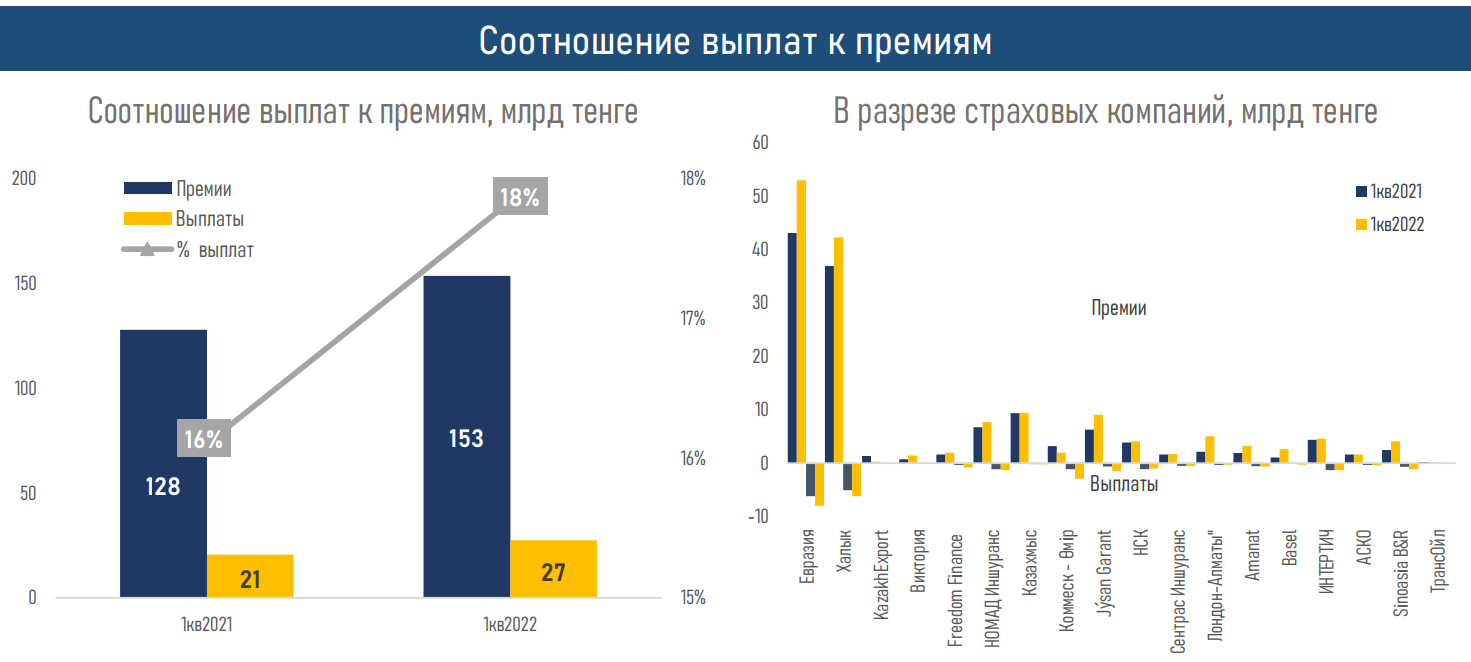

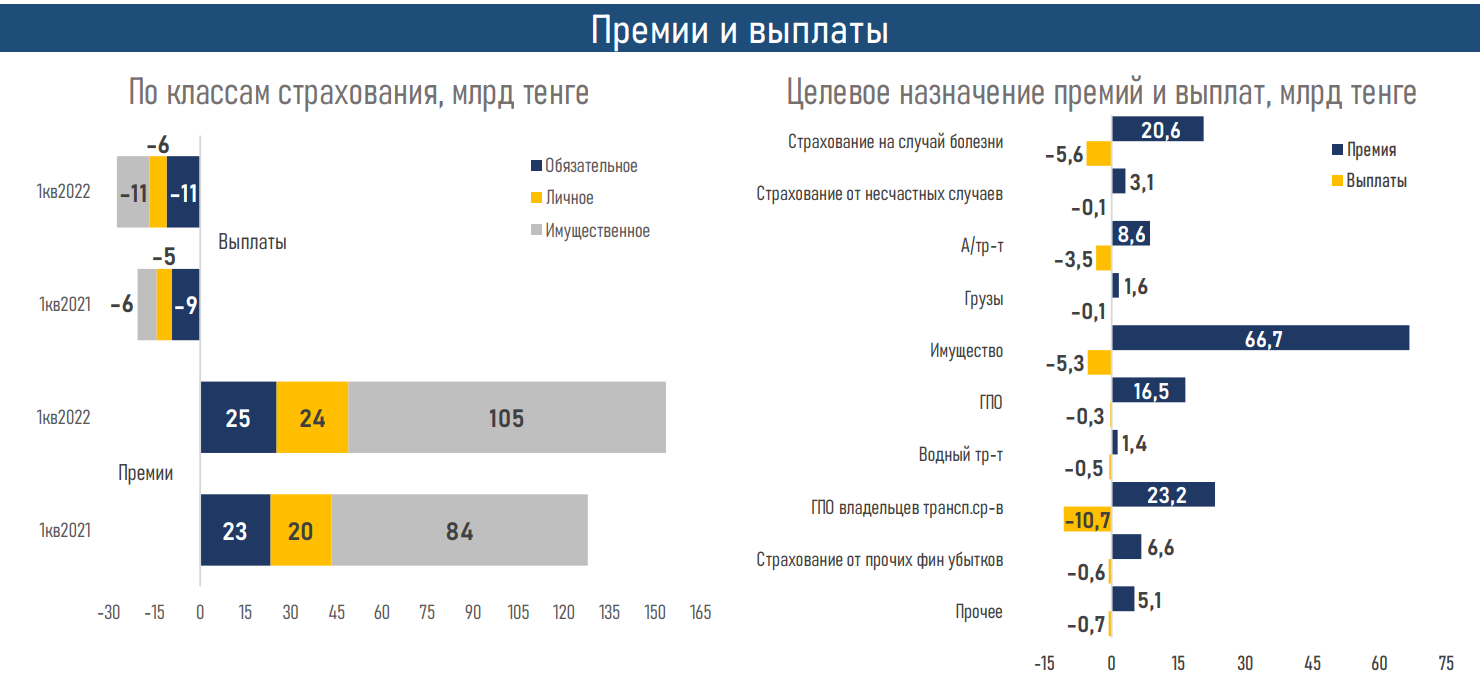

- Объем страховых премий сектора вырос на 20%, до 153,5 млрд тенге, на фоне увеличения спроса на продукты по страхованию имущества, гражданско-правовой ответственности, прочих финансовых убытков, а также на страхование на случай болезни и от несчастных случаев.

- Соотношение выплат к премиям по рынку общего страхования составляет 18% (в 1 кв. 2021 г. — 16%). При этом темпы роста страховых выплат превышали рост страховых премий, что в совокупности с увеличением резервов заявленных, но не урегулированных убытков, и произошедших, но не заявленных убытков, привело к снижению прибыли КОС.

- В рассматриваемом периоде 79% всех выплат приходились на ГПО владельцев транспортных средств (39%), страхование на случай болезни (20%) и страхование имущества (20%).

- Коэффициент рентабельности средневзвешенного собственного капитала (RoAE) составил по рынку 5%, против 3% в 1 кв. 2021 года. При этом наилучшие значения показали СК «ТрансОйл» (15,4%), «НОМАД» (15,3%) и «Казахмыс» (12,9%).

- С учетом локального и общемирового роста цен, высоких процентных ставок и потенциального замедления экономического роста, показатели КОС текущем году могут сложиться ниже уровней 2021 года.

«Рост доходов сектора общего страхования в 1 кв. 2022 года на 36% был обеспечен доходами от страховой деятельности и от переоценки инвалюты, которые были частично нивелированы негативной переоценкой ценных бумаг. На фоне восстановления деловой активности после снятия антиковидных ограничений и последствий январских событий в стране существенно возросли резервы по заявленным, но не урегулированным убыткам, а также резервы произошедших, но не заявленных убытков. Соответственно, совокупные расходы сектора выросли на 63%, что привело к снижению чистой прибыли сектора общего страхования на 8% по сравнению с 1 кв. 2021 года», - пояснили эксперты.

Показатель средневзвешенной рентабельности капитала (RoAE) сектора в среднем по рынку составляет 5%, что на 2 п.п. выше, чем в 1 кв. 2021 года. При этом существенно увеличился разброс рентабельности между игроками рынка общего страхования: от −19% до +15%, в основном, за счет переоценки ценных бумаг и валютных активов у ряда игроков.

«Рынок по-прежнему остается умеренно концентрированным, с высокой конкуренцией среди участников. В 1 кв. 2022 года выход на рынок иностранных игроков не наблюдался; с иностранным капиталом действует одна компания (Sinoasia B&R). Дополнительный импульс общему страхованию в ближайшее время может придать рассматриваемый парламентом законопроект по вопросам регулирования и развития страхового рынка, в котором предполагается совершенствование обязательного автострахования, в том числе ценообразования, ввода упрощенного порядка урегулирования страхового случая (Европротокол), а также дальнейшая цифровизация страхового сектора», - считают эксперты.

Основным негативным фактором для компаний общего страхования в настоящее время являются последствия российско-украинского конфликта, среди которых можно выделить растущие цены на автомобили, комплектующие к ним, а также строительные материалы и прочее. Кроме того, принимаемые внутри страны меры по сдерживанию инфляции также могут привести к снижению темпов роста сектора из-за сокращения потребительского спроса.

Источник kapital.kz