Какими были российские банки в 2010-х годах? Как они изменились с того времени? Аналитики Банки.ру изучили последние 10 лет развития отечественной банковской системы. Выяснили, какие крупные и значимые для нее банки менялись кардинально с точки зрения владельцев и бренда, смены вектора деятельности, основного фокуса работы, полного изменения формы под воздействием внутренних или внешних обстоятельств. Исходя из этих параметров выбрали десять организаций из сотни крупнейших. Источник финансовых показателей — рейтинг (рэнкинг) российских банков по ключевым показателям деятельности, сообщает banki.ru.

Кардинальное преображение большинства компаний из списка связано с деятельностью государственных банков или других структур. Учитывая рост государственного влияния в большинстве сфер экономики, это неудивительно. Однако пути этих банков к точке, в которой они находятся сейчас, различаются.

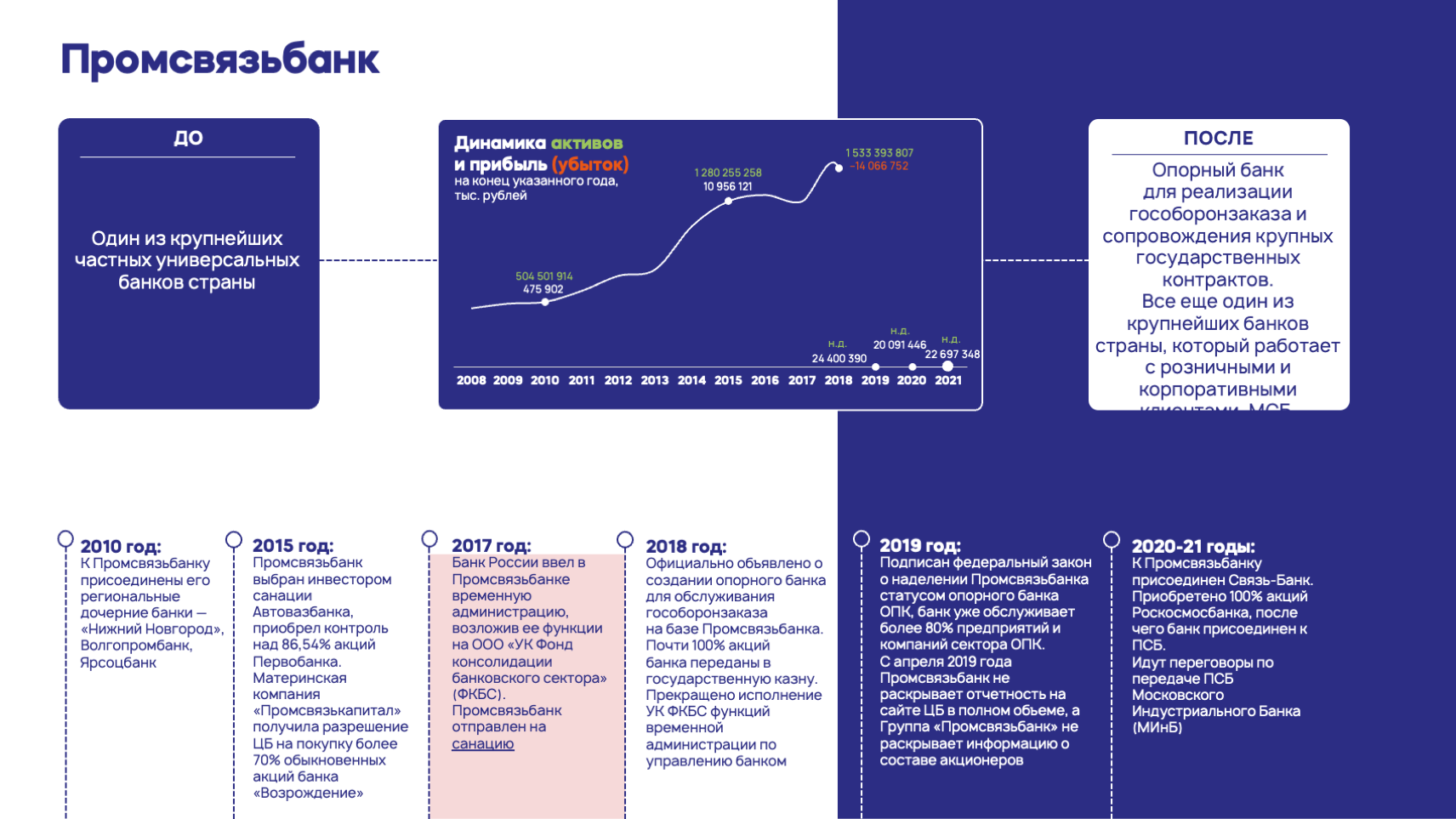

Промсвязьбанк прошел санацию с участием ФКБС оперативно, вероятнее всего, из-за решения создать на его базе опорный банк для обслуживания оборонно-промышленного сектора. За этим решением последовало и другое — банк перестал раскрывать отчетность на сайте ЦБ в полном объеме. Подсчитать активы-нетто не удается уже несколько лет, однако последние три года банк остается прибыльным. Да и балансовые активы, сумма которых раскрывалась до февраля 2022 года, с начала 2019 года по 1 января 2022 года увеличились более чем вдвое — с 2,86 трлн до 6,51 трлн рублей.

Санацию проходили или проходят семь из десяти отмеченных в исследовании банков, без нее обошлись только три. При этом не все истории финансового оздоровления были разрешены наилучшим образом. Об этом Банки.ру писали в разгар массовой отправки банков на санацию еще до создания Банком России Фонда консолидации банковского сектора (ФКБС).

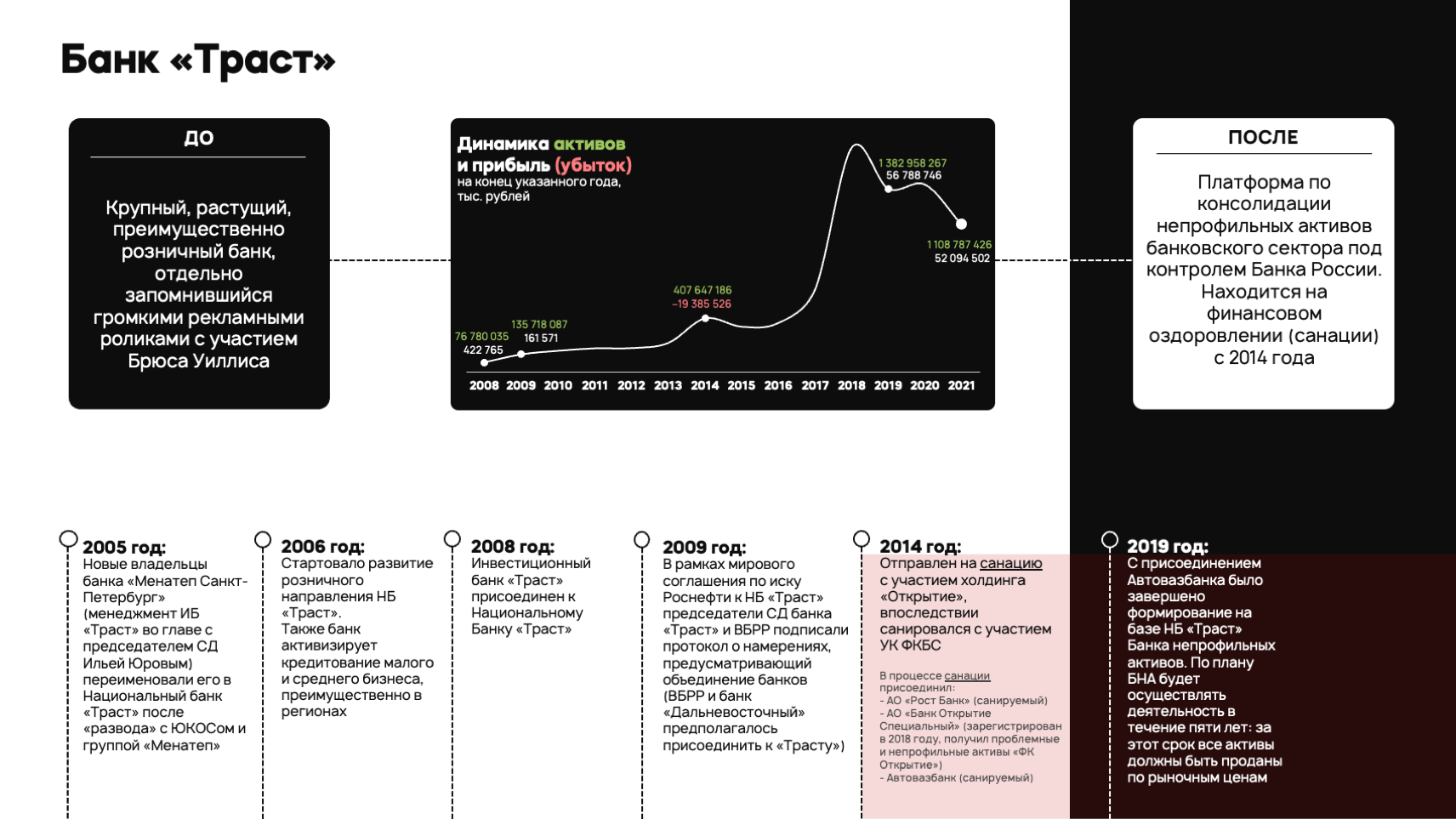

Крупный частный розничный банк «Траст» прошел и через временную администрацию Агентства по страхованию вкладов (АСВ), и через санацию инвестора финансового оздоровления «Траста», и через УК «ФКБС», чтобы стать «банком плохих долгов» для российского банковского сектора. Сможет ли «Траст» в нынешней ситуации распродать те самые непрофильные активы с «плохими» долгами по рыночной стоимости или ниже, не получив на баланс добавку из аналогичных проблемных активов других банков, вопрос дискуссионный. Тем более, что в план санации, согласно которому «Траст» и реализует непрофильные активы, всегда можно внести изменения.

Несмотря на прибыльность банка в 2019–2021 годах, отрицательная величина его собственных средств (капитала) превышает размер его активов по РСБУ на 1 января 2022 года.

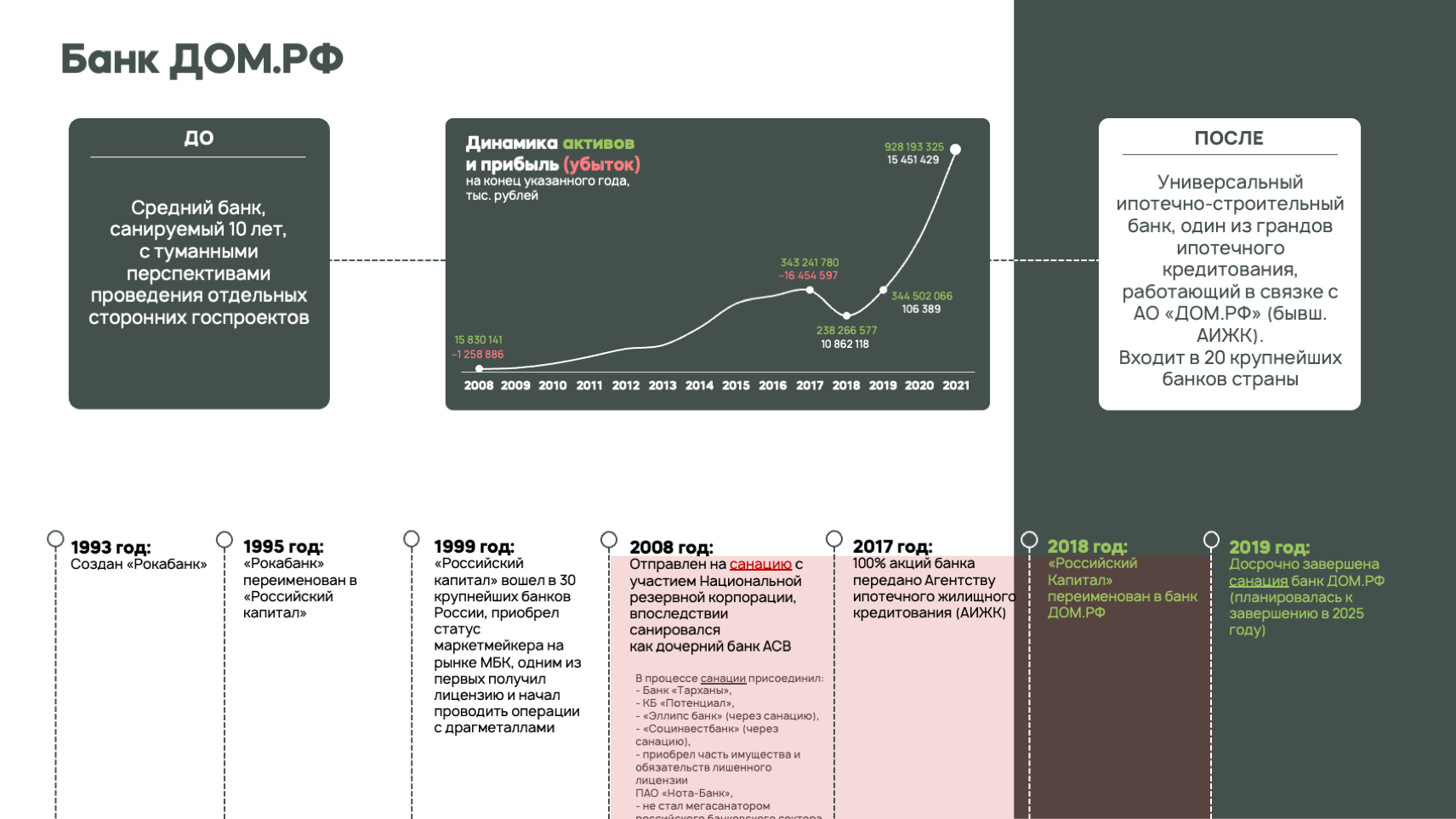

Многолетняя санация третьего по размеру активов банка из выбранной нами десятки завершилась более интересно. В процессе санации, длившейся более десяти лет, банк «Российский капитал» и присоединял другие санируемые банки, и получал их активы, и даже рассматривался в роли мегасанатора. Но в итоге был отдан в распоряжение Агентству ипотечного жилищного кредитования (АИЖК) и стал одним из крупнейших банков ипотечного рынка, работающего также с застройщиками и другими организациями строительной отрасли.

Развитие жилищного строительства, ипотечные рекорды в России и поддержка государства помогли банку обеспечить уверенный рост — почти троекратное увеличение активов за два года с момента досрочного завершения санации. Это выглядит более успешным итогом синергии с государственными структурами, чем в случае с банком «Траст».

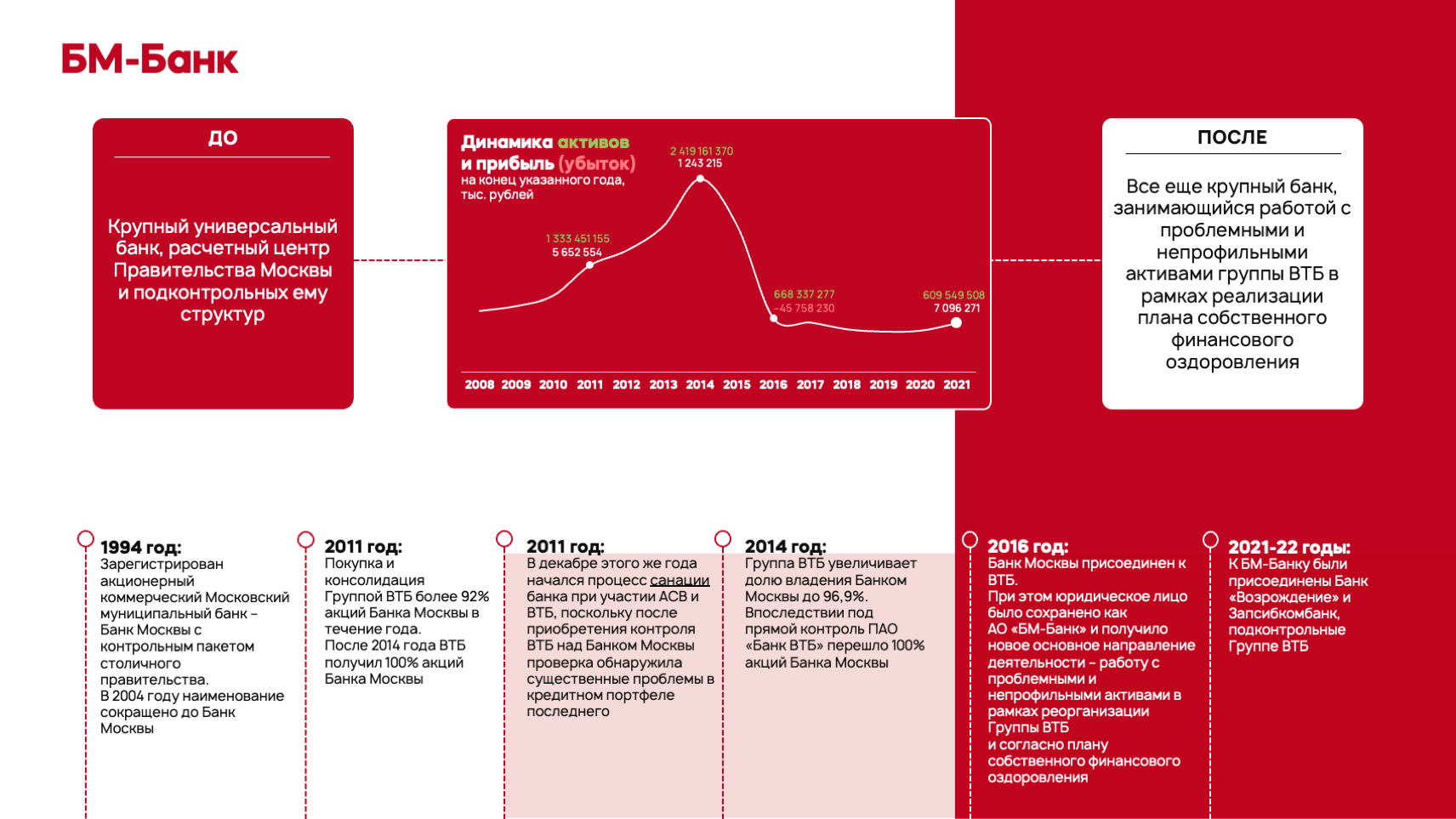

Поздняя история Банка Москвы схожа с историей «Траста». Только Банк Москвы стал БМ-Банком, работающим с непрофильными активами одной финансовой группы ВТБ, а не банковского сектора в целом. Он даже был присоединен к ВТБ, но с сохранением отдельного юридического лица.

Раздел активов БМ-Банка на «хорошие» и не очень четко просматривается в 2014–2016 годах после приобретения Группой ВТБ полного контроля над банком.

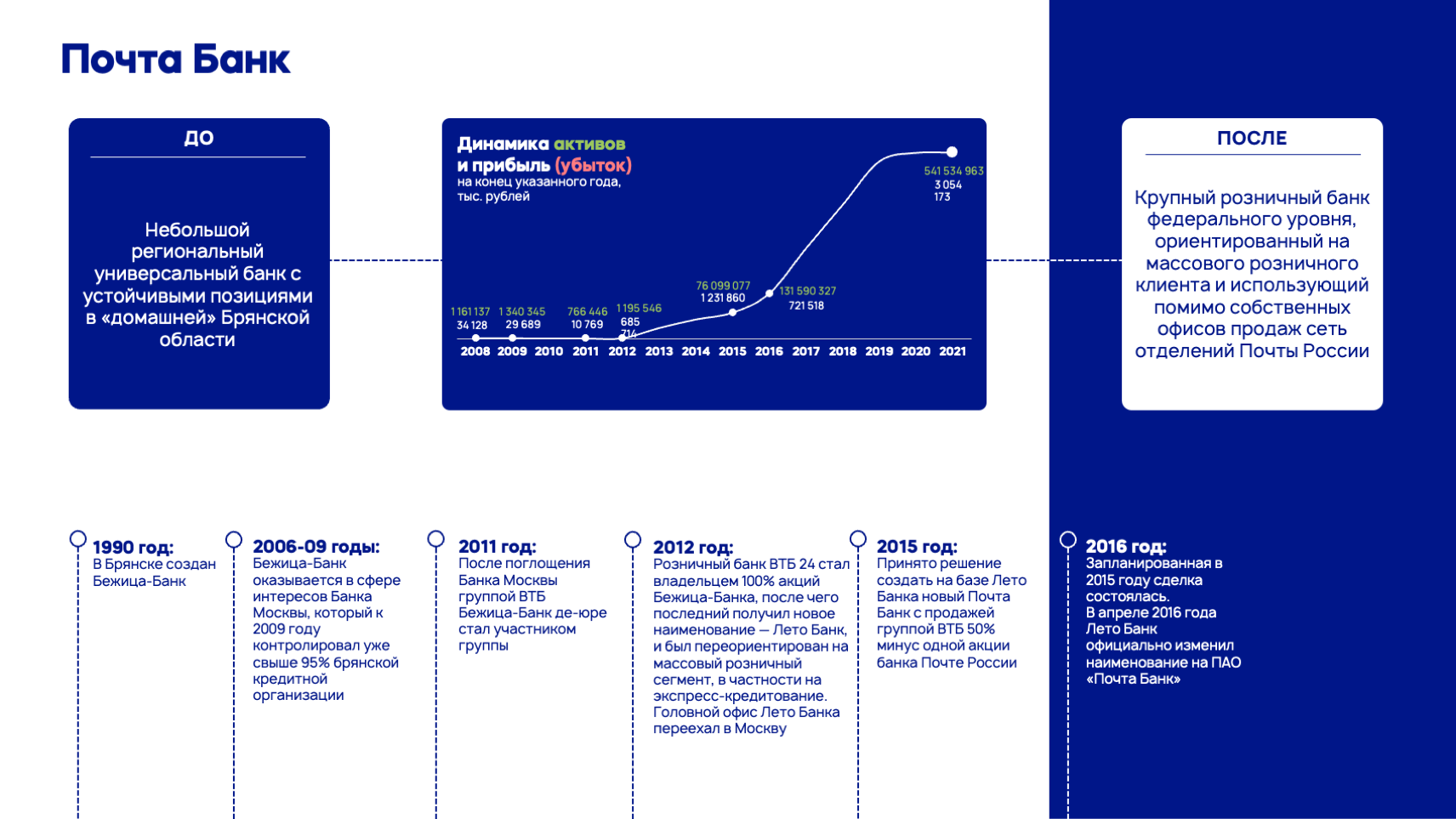

Еще одно преобразование банка в рамках Группы ВТБ — это третий заход ВТБ в розничный сегмент. Успешно работавшая розничная «дочка» ВТБ 24 присоединена к материнскому банку в январе 2018 года, предшественником Почта Банка был основанный на базе этой же лицензии Лето Банк, делавший ставку на экспресс-кредитование, в частности в торговых точках. Правда, с момента создания Почта Банка банк с лицензией № 650 увеличил размер активов-нетто в 7 раз, прибыль в 3 раза и закрепился в топ-30 крупнейших банков страны.

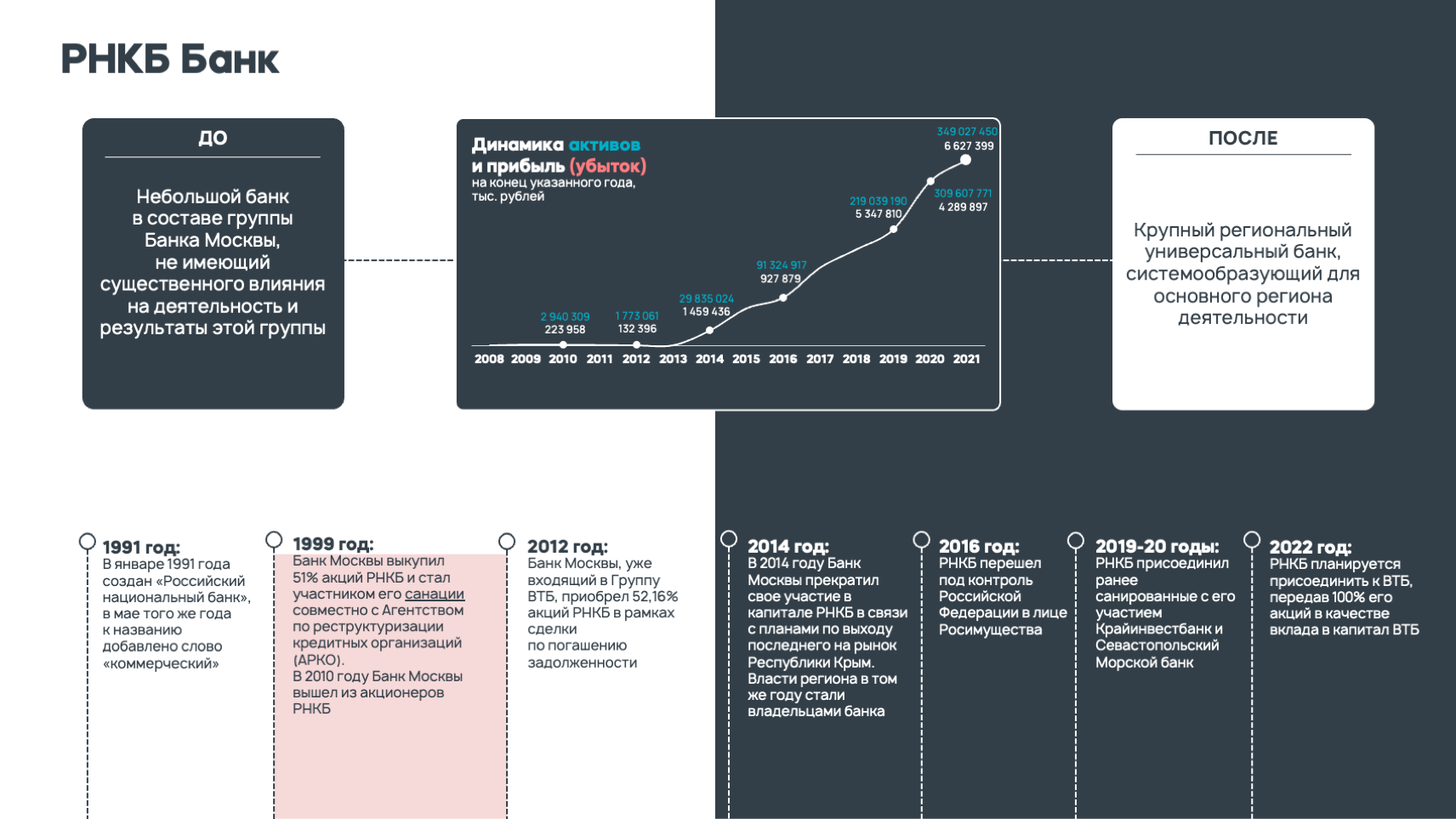

Это банк, в истории которого была связь с Банком Москвы еще до выхода на рынок Республики Крым. В итоге он смог существенно укрупниться во всех отношениях, что ярко отражено на графике. У РНКБ — одна из самых ранних санаций среди банков в этом исследовании, начавшаяся в 1999 году с участием Агентства по реструктуризации кредитных организаций (АРКО), то есть еще до создания АСВ.

Только два банка из включенных в исследование смогли преобразоваться без активного влияния властей и госструктур.

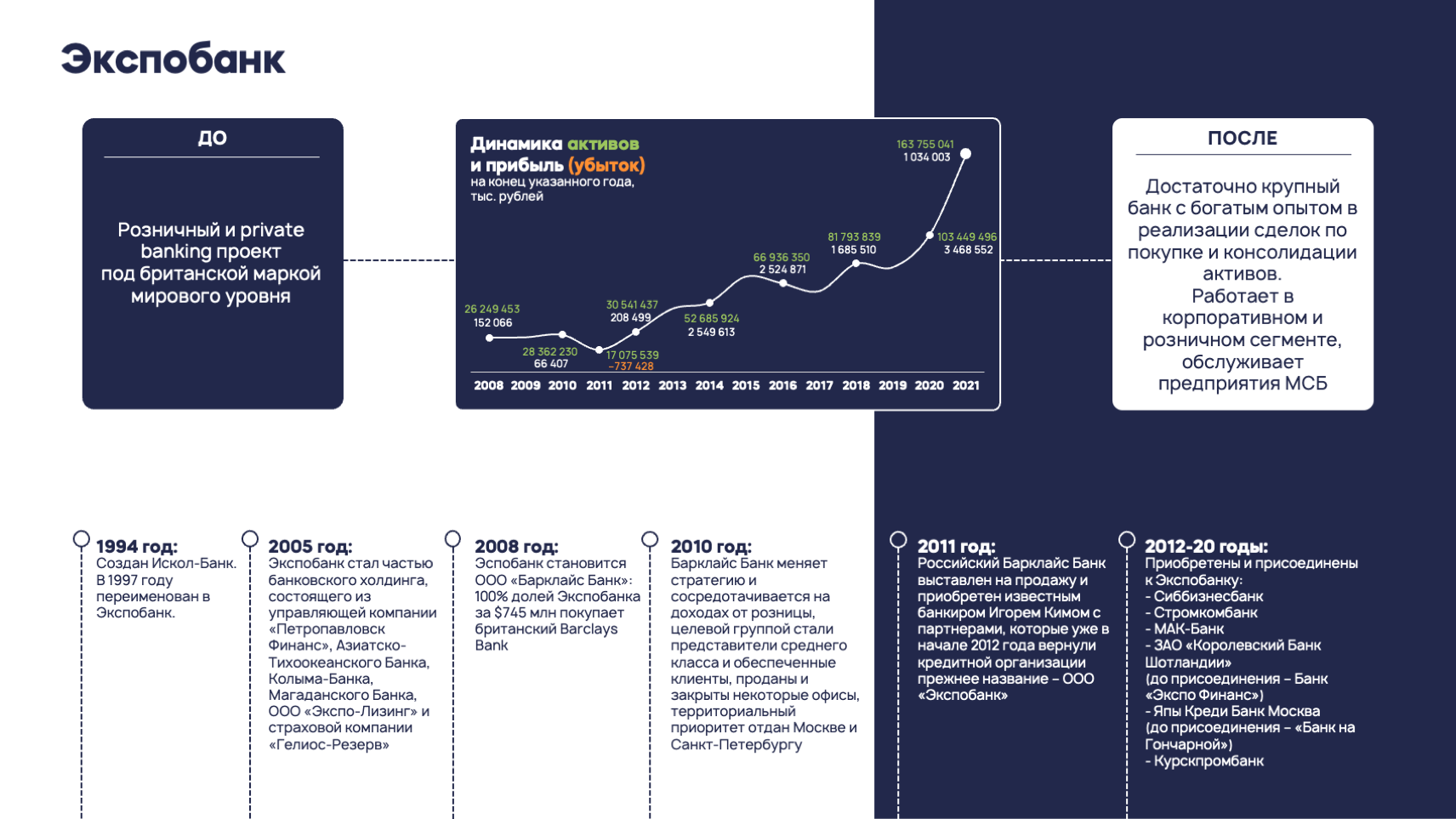

Экспобанк вернулся к своему прежнему имени спустя чуть более трех лет работы и развития под британской маркой Barclays. Но прежнее наименование вернули уже новые владельцы, имеющие большой опыт в сфере M&A, что объясняет приобретение и присоединение к Экспобанку семи кредитных организаций.

Как видно на графике, британская экспансия в российскую розницу не дала большого толчка к росту — в отличие от работы с новыми владельцами, под новым руководством и с другими приоритетами и направлениями развития.

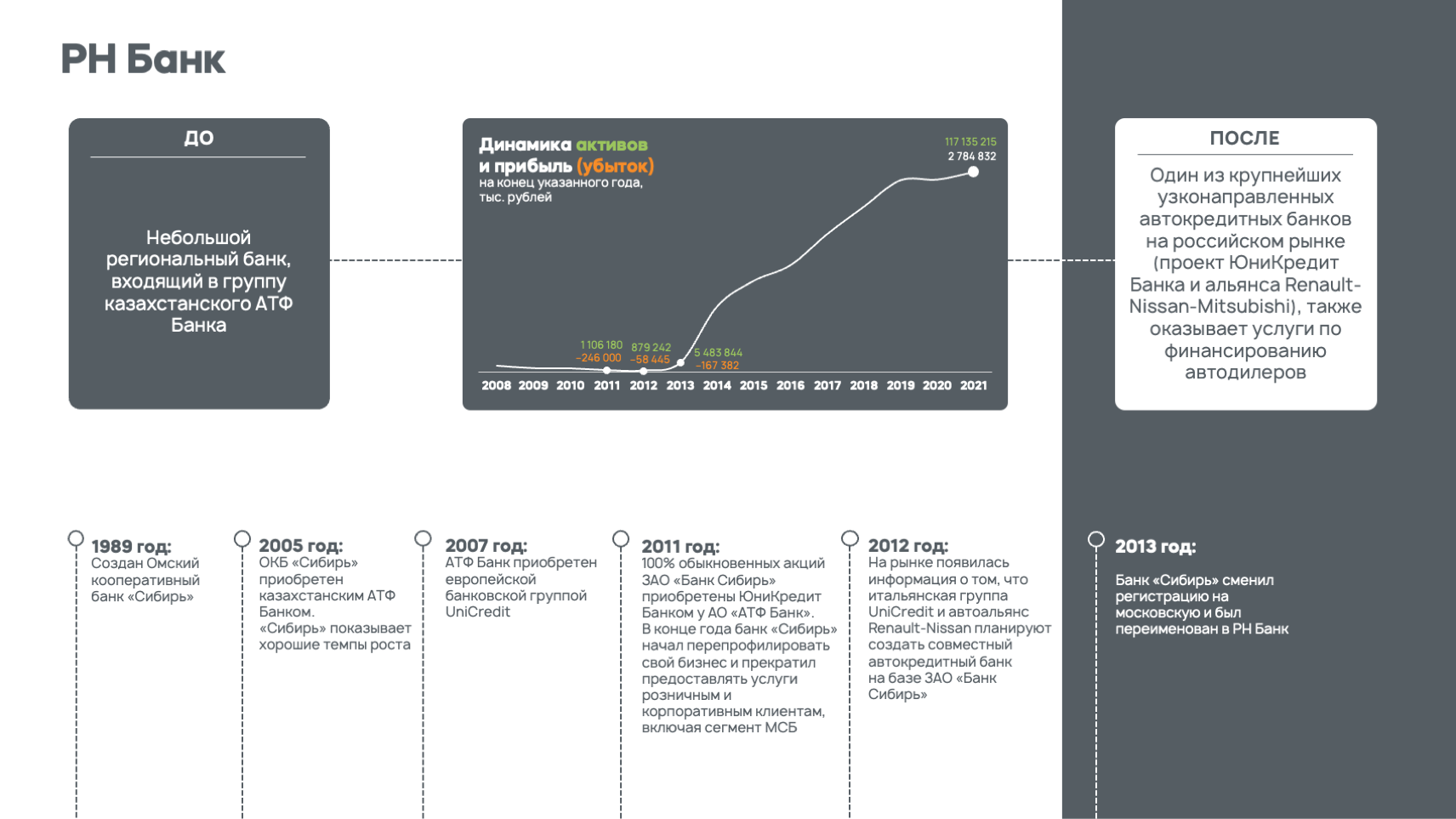

РН Банк в отличие от Барлайс Банка — пример поступательного развития банка с иностранными акционерами. Несколько лет перепрофилирования бизнеса и небольших, возможно, запланированных убытков, привели к образованию банка с ограниченной и специализированной сферой деятельности. Тем не менее динамика с 2013 года по настоящее время говорит о правильном выборе стратегии и партнеров. Конечно, 2022 год может внести существенные коррективы в развитие всех банков с иностранным капиталом в России, но это уже не частная, а общая ситуация для российского банковского рынка.

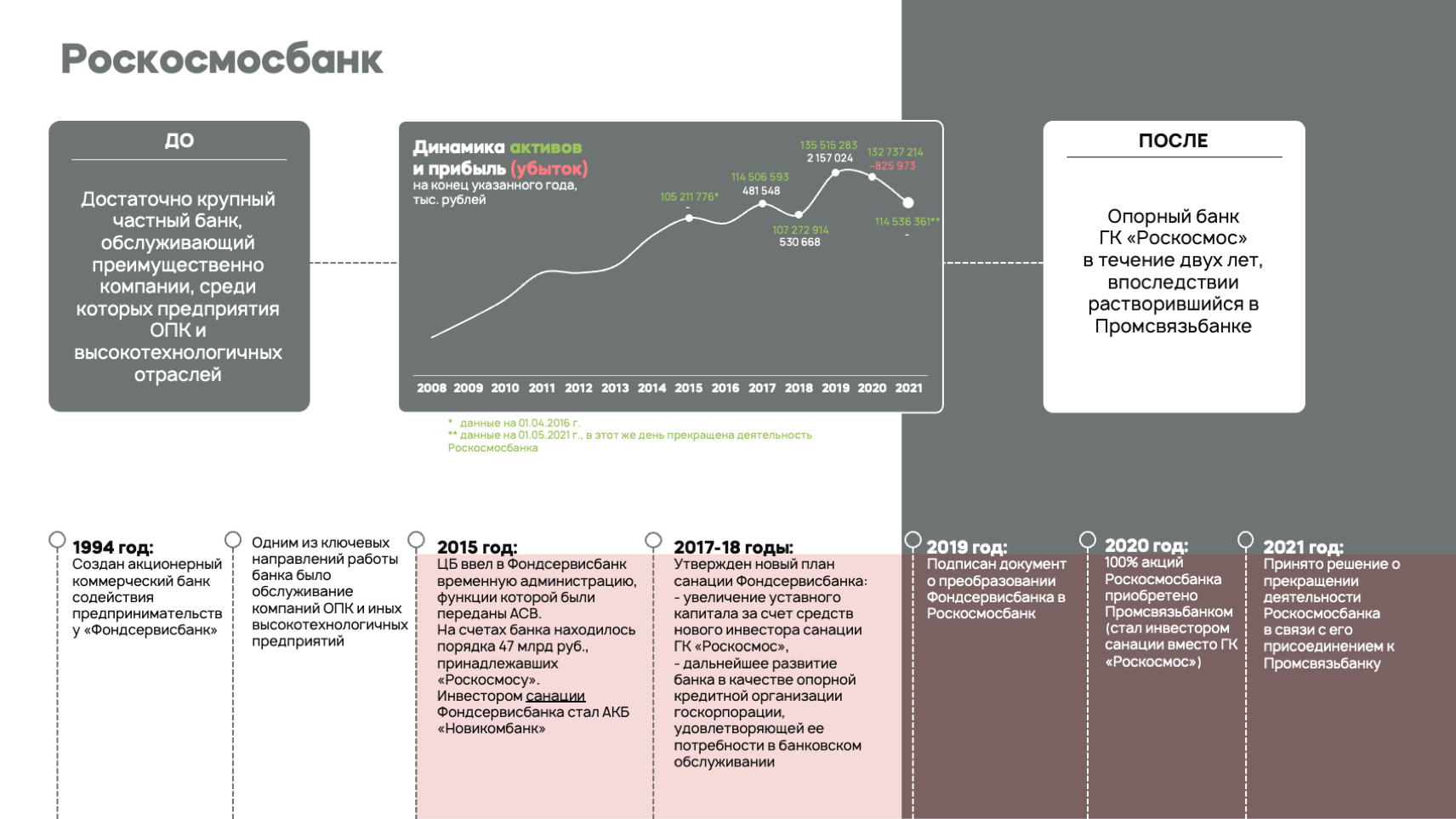

Сейчас уже несуществующий Роскосмосбанк — еще один государственный проект среди российских банков. Может быть, Фондсервисбанк и не вел в достаточной степени кардинально иную деятельность, обслуживая ГК «Роскосмос» и до санации, тем не менее в 2019 году еще одна госкорпорация получила свой собственный банк.

К сожалению, под эгидой Роскосмоса банк пошел по нисходящей и в итоге растворился в более крупном Промсвязьбанке.

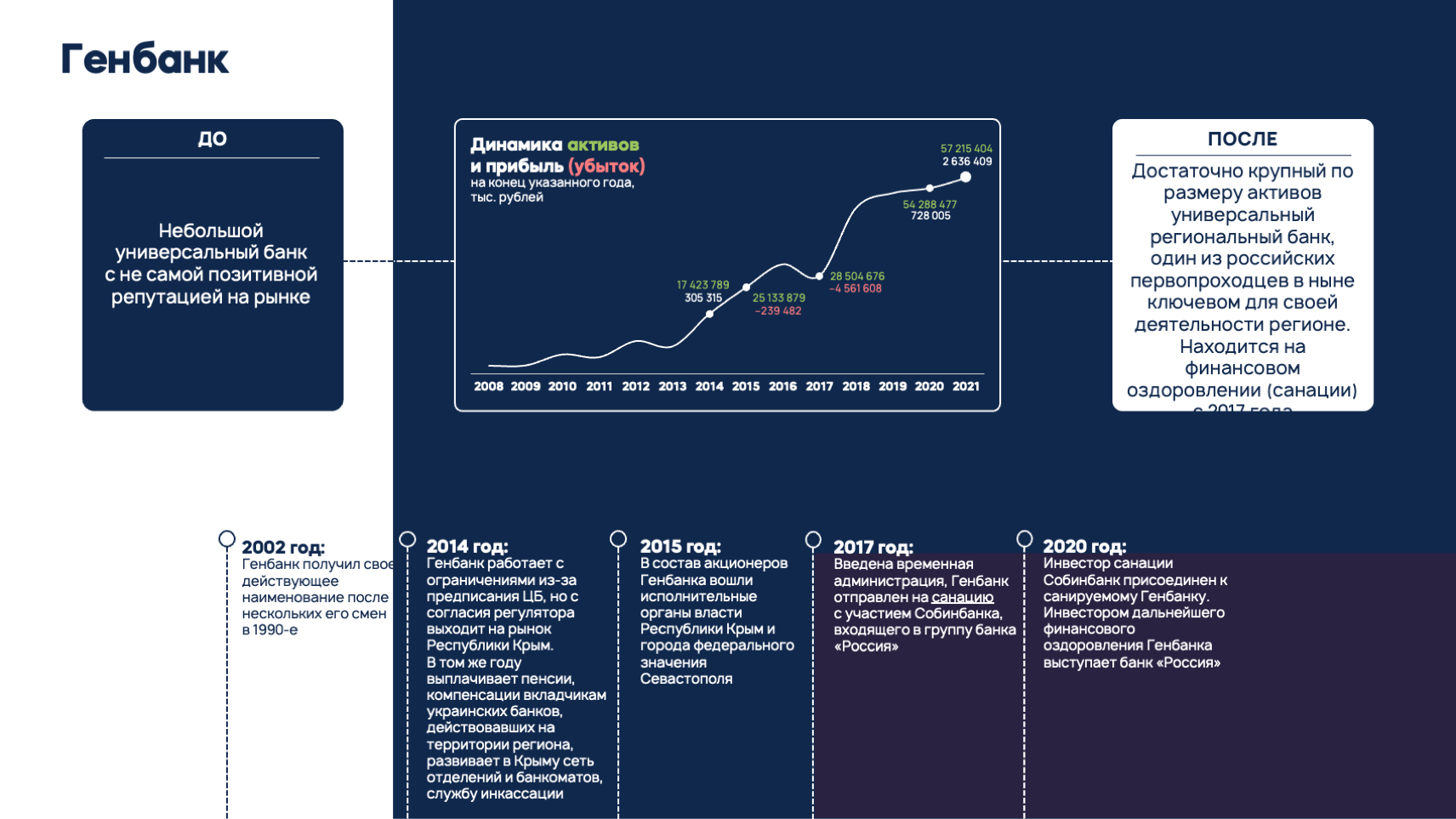

Еще один банк, получивший путевку в жизнь через работу в Крыму. Генбанк в отличие от РНКБ не входил в банковские группы, работая самостоятельно. Но в 2014 году уже попал под ограничения со стороны регулятора. Учитывая проблемы одного из миноритарных акционеров, неизвестно, как долго просуществовал бы Генбанк. Но ставки на развитие банковских сервисов в Республике Крым помогли ему продержаться до 2017 года, затем он все же оказался в ряду санируемых. Несмотря на несколько выправившееся положение и динамику последних лет, Генбанк продолжает проходить процедуру финансового оздоровления.

Источник banki.ru