О том, насколько кредит выгоден, часто судят только по процентной ставке. Но еще один важный критерий — это полная стоимость кредита. Разбираемся, что это и почему на нее стоит ориентироваться , сообщает banki.ru .

Что такое полная стоимость кредита

Полная стоимость кредита — это сумма, которую вы должны вернуть банку при условии, что будете следовать условиям договора. Она включает основной долг, проценты по кредиту и иные платежи, если они предусмотрены договором.

Для чего нужна полная стоимость кредита

Все просто: именно она покажет, во сколько вам обойдется пользование деньгами банка. Не каждый может самостоятельно оценить все особенности начисления процентов, страховые премии и другие расходы, которые могут быть связаны с кредитом. Полная стоимость кредита делает кредитный договор более прозрачным и позволяет вам получить исчерпывающую информацию об услуге, которую вы получаете. Грубо говоря, она позволяет отследить, сколько и за что вы платите банку или микрофинансовой организации.

Чем полная стоимость кредита отличается от суммы

Сумма кредита — это то, сколько банк дает вам на руки, а полная стоимость — это то, сколько вы должны будете вернуть.

«Допустим, вы берете в кредит 300 тысяч рублей на ремонт плюс еще, предположим, 100 тысяч рублей — это страховка. Полная стоимость состоит из 400 тысяч (сам кредит и страховка) плюс проценты, начисленные на нее за весь срок кредитования. Они будут зависеть от ставки», — говорит старший юрист юридической коллегии «Юриус» Александр Захаров.

Что входит в полную стоимость кредита

Порядок расчета полной стоимости кредита установлен законом, в котором говорится в том числе и о том, какие конкретно платежи она должна включать.

Какие платежи входят в полную стоимость кредита:

- по погашению основной суммы долга;

- по уплате процентов по договору потребительского кредита (займа);

- иные платежи в пользу кредитора, если они прописаны в договоре;

- плата за выпуск и обслуживание карты;

- платежи в пользу третьих лиц, если они прописаны в договоре;

- сумма страховой премии по договору страхования в случае, если выгодоприобретателем не является заемщик или его близкий родственник;

- сумма страховой премии по договору добровольного страхования, если заключение такого договора влияет на условия кредитования.

Что не входит в полную стоимость кредита

Список того, что не входит в полную стоимость кредита, также определен законом. В ПСК не будут учтены платежи, которые возникли из-за неисполнения условий договора, то есть штрафы и неустойки из-за просроченных платежей.

Не включаются в полную стоимость кредита платежи страховой компании, если речь идет о страховании предмета залога по договору залога — например, страхование купленной с использованием ипотеки квартиры, которая пока находится в залоге у банка. Также страховка не включается в полную стоимость кредита, если от нее не зависят условия договора. То есть если банк ставит условие, например, «со страховкой процентная ставка будет 9%, а без страховки — 19%», то страховка должна быть включена в ПСК, а если банк готов дать кредит под один и тот же процент что со страховкой, что без нее — в ПСК ее не включают.

Отдельно нужно сказать о кредитных картах. В законе говорится, что в полную стоимость кредита не включаются платежи, которые предусмотрены договором, но величина и сроки уплаты которых зависят от решений и поведения заемщика. То есть, допустим, ставка по кредитной карте составляет 25%, но в случае снятия налички она будет 40%. Кредитор эти 40% в полной стоимости кредита прописывать не обязан — он же не знает заранее, что вы решите снять наличку. Но в договоре, конечно, эти 40% должны быть прописаны, так что читайте внимательно.

Должны ли банки указывать полную стоимость кредита в договоре

Да, должны. Причем в законе даже прописано, где именно и как должна быть указана эта информация в договоре. Полная стоимость кредита должна быть указана на первой странице договора кредитования в правом верхнем углу и обведена в квадратные рамки. При этом информация должна быть написана буквально черным по белому: в законе говорится, что данные должны быть указаны цифрами и прописными буквами черного цвета на белом фоне. И не мелким шрифтом, а хорошо читаемым — если на странице есть шрифты разного размера, то ПСК должна быть написана максимальным из них.

Во время чтения договора проверяйте, не включены ли какие-то дополнительные платные услуги, которые вам не нужны: кредитная карта, СМС-информирование, добровольное страхование жизни и здоровья, удаленное обслуживание или услуги нотариуса. Если эти пункты необязательны, то от них можно отказаться и уменьшить себе платежи.

Как рассчитать полную стоимость кредита

В законе прописано не только то, из чего состоит полная стоимость кредита, но и приводится формула, по которой она считается. Так что если есть основания не доверять банку или просто из любопытства хотите перепроверить, это можно сделать.

Банки применяют формулу, которая указана в законе. Точнее, две формулы, которые друг без друга не работают.

Основная формула простая:

Полная стоимость кредита = i х ЧБП х 100

где i — процентная ставка расчетного периода, выраженная в форме десятичной дроби;

ЧБП — число базовых периодов в календарном году.

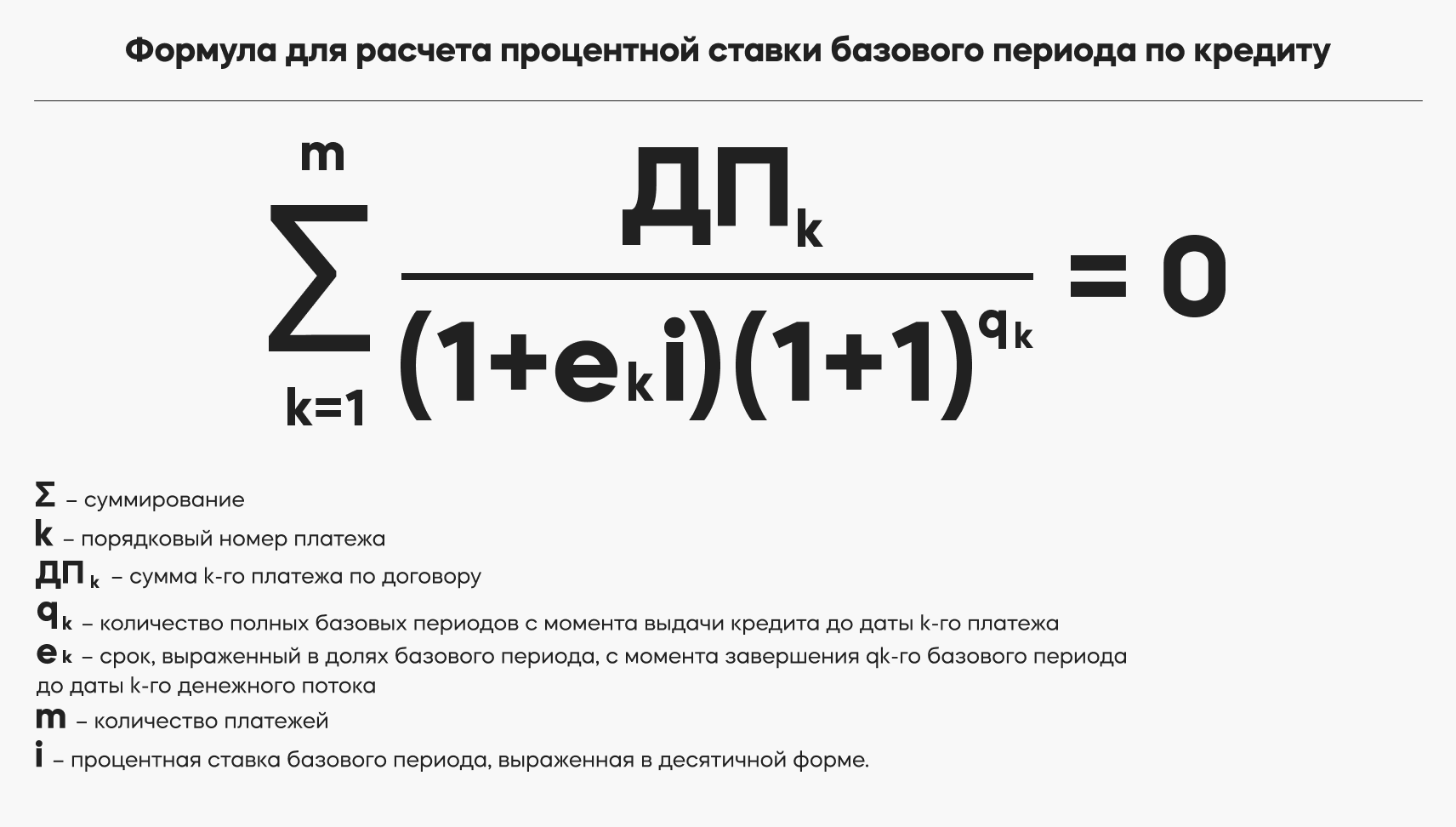

Но чтобы приступать к расчетам, нужно сначала найти показатель i, это уже вторая формула. Нужно найти наименьшее положительное решение уравнения:

- где знаком Σ обозначается суммирование;

- k — порядковый номер платежа;

- ДПk — сумма k-го платежа по договору (предоставление заемщику кредита на дату его выдачи включается в расчет со знаком «минус», а возврат денег и уплата процентов — со знаком «плюс»);

- qk — количество полных базовых периодов с момента выдачи кредита до даты k-го платежа (если базовый период равен одному месяцу и платежи вносятся заемщиком помесячно, то этот показатель будет равен порядковому номеру базового периода);

- ek — срок, выраженный в долях базового периода, с момента завершения qk-го базового периода до даты k-го денежного потока;

- m — количество платежей;

- i — процентная ставка базового периода, выраженная в десятичной форме.

Но необязательно считать все самостоятельно — есть специальные программы.

«Например, кредитные калькуляторы онлайн, чтобы проверить, не обманывает ли вас банк в плане полной стоимости кредита. То есть вы вбиваете сумму кредита, процентную ставку по кредиту, срок кредита — рассчитывается полная стоимость кредита и ежемесячный платеж», — говорит юрист.

Александр Захаров говорит, что на полную стоимость кредита также может указывать табличка с графиком платежей — обычно в самом конце таблички банки пишут, сколько вы заплатите за полный срок, если будете вносить платежи согласно этому графику.

Что делать, если в документах не указана полная стоимость кредита

Это как минимум повод для того, чтобы эти документы не подписывать. Если же договор уже заключен и тут вы обнаружили, что банк вас обманул — можно обратиться в суд. Ранее судьи уже рассматривали это как административное правонарушение.

Памятка: как узнать полную стоимость кредита

1. Внимательно читайте документы: в договоре должна быть указана ПСК.

2. Ищите ПСК на первой странице договора в правом верхнем углу, в рамочке.

3. Проверьте расчеты банка самостоятельно с помощью формул или онлайн-калькулятора.

4. Не заключайте договор с банком, который игнорирует требования закона.

Автор Екатерина Бормотова

Источник banki.ru